搜寻结果

以下是含有股票型基金的搜寻结果,共655笔

-

美股修正 科技成长股后市俏

受到评价面和经济不确定性等因素环绕,不安情绪影响股市。回顾全球股票型基金资金流向,根据EPFR等统计至11月5日止近一周,美国股票基金净流入居冠、金额为196.24亿美元、其次依序为亚太不含日本19亿美元、全球新兴市场13.65亿美元。

-

全球股市奔涨 大中华基金最出眾

全球股市陆续在4月底收復「川普加徵关税缺口」后,近半年展开多头惊奇之旅,在贸易战利空淡化、美中关系和缓及AI需求火热带动下,带动相关主题基金涨势,其中大中华股票基金涨势最为突出。

-

评价面吸睛 新兴市场股债人气高

受惠美元偏弱、资金流向美国以外地区,以及AI相关题材持续发酵,具评价优势的新兴市场资产近期成为全球投资人关注焦点。专家分析,亚洲科技产业、AI基础建设及消费升级题材持续吸引资金流入,台、韩、大陆等地的龙头企业表现亮眼,提振整体市场气氛,债市则因新兴国家积极推动财政改革,提升信用评等,加上高殖利率与匯率升值带来的额外收益,也持续吸引收益型投资人进场。

-

净流入居冠 美股基金超吸睛

受降息迭加贸易缓和预期,全球股市齐涨。回顾全球股票型基金资金流向,根据EPFR统计至10月29日止近一周,美国股票基金净流入居冠、金额为60.16亿美元,其次为全球新兴市场15.69亿美元。

-

壮大资产管理 迎向黄金年代特刊》新型态特色商品 台湾金融向上提升

金管会推动亚洲资产管理中心政策,在新型态的金融商品趋势上,包含推动具台湾特色的个人投资储蓄专户(TISA),及完成台日指数股票型基金(ETF)相互挂牌、开放主动式与多资产ETF等多项突破性进展。7月22日成立「亚洲资产管理中心高雄专区」后,业者引进各类私募基金,吸引高资产客户的青睐,成为一大亮点。

-

10月新兴亚股 牛气冲天

全球股市10月缴出亮眼成绩单,新兴亚股牛气冲天,进一步带动亚股基金放闪,其中又以聚焦科技主题标的最为突出。统计至10月28日,MSCI新兴亚洲指数10月以来涨幅近5%,优于MSCI世界指数的近3%,也优于整体新兴市场4.2%。

-

高檔震盪 定期定额卡位淘金潮

黄金一直被视为资金避风港,但今年以来,美股与黄金连袂走强,持续刷新歷史高点。市场专家表示,观察2000年以来长期滚动值,当黄金与史坦普500指数滚动12个月报酬率,均超过10%的89个月中,后续一年美股的平均报酬率达12.7%,美股长期均值为9.5%。即便金价上涨30%,美股涨幅逾10%的情况下,后续一年美股平均报酬仍高达13.7%,显示金价走强非股市的利空因素。

-

《基金》两大利多支撑 非投资等级债看好度高

第四季以来全球股债市齐扬,市场对联准会宽松多所期待,推升美国四大指数在内等多个主要指数再创歷史新高,市场风险偏好扩散到非投资等级债等固定收益资产。富兰克林坦伯顿公司债基金经理人葛兰.华勒(Glenn Voyles)来台,亲自解析投资机会与风险,他认为,非投资等级债有两大利多,分别是企业体质改善、违约率处于低檔,投资前景持续看好。

-

联邦投信投资讲座 解密日本资产布局

联邦投信于10月28日举办联邦日本收益成长多重资产基金投资讲座,会中由联邦投信董事长涂洪茂致词,由基金经理人王棋正介绍产品特色与日本市场投资趋势。

-

ETF双币交易再扩大! 将纳入日币 最快明年中上路

臺湾证券交易所今(28)日董事会通过双币ETF交易,除了目前开放可加挂美元及人民币之后,将修改法规纳入日币,最快可望于明(115)年中上路,可看到首檔日币的双挂ETF。

-

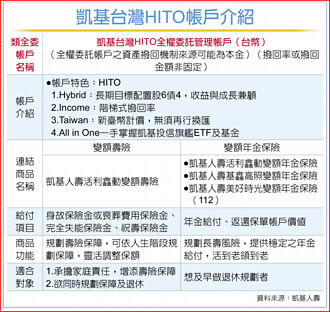

《金融股》凯基人寿携手凯基投信推HITO新类全委帐户

呼应近期市场需求,凯基金(2883)子公司凯基人寿携手凯基投信推出募集「凯基台湾HITO全权委托管理帐户(台币)」,客户可投保特定投资型保险商品并选择「凯基台湾HITO帐户」做为投资连结帐户,且目标保险费新台币10万元即可投保。

-

凯基人寿携手凯基投信 推出HITO新类全委帐户

提前布局退休生活,民眾对于「风险分散」与「稳健配置」的需求愈发明显,凯基人寿28日指出,建议不妨选择能兼顾保障,还可将一部分保费参与投资市场,投保具有潜在可能获利机会的投资型保单,满足想提前做好保障规划或未来退休准备的需求。

-

美股基金净流入 称冠全球

政策利多连发,亚洲股市接棒美欧,全球资金持续轮动。回顾全球股票型基金资金流向,根据EPFR统计至10月22日止近一周,美国股票基金净流入居冠、金额为133.31亿美元、其次为已开发欧洲20.15亿美元、全球新兴市场2.51亿元。

-

外资买超台股 居亚股第一

在中美贸易紧张局势缓和、投资人对即将公布的财报抱持乐观下,带动新兴亚股跟随美股走扬,同步也浮现获利了结卖压。外资上周对新兴亚股卖多于买,仅对印尼、泰国小幅买超2.55亿、2.37亿美元,其他国家皆呈现净流出,其中台湾卖压最重,周卖超12.95亿美元。不过,今年来外资仍是最青睐台湾,年迄今买超50.35亿美元,净流入金额稳居新兴亚股冠军。在股市表现方面,新兴亚洲市场上周涨多于跌,其中韩国周涨幅5.14%,更两度刷新指数新高纪录,涨势最强劲。此外,上周仅菲律宾下跌,跌幅1.67%,表现相对疲软。

-

凯基人寿 推新投资型保单

还记得2024年世界棒球12强冠军赛的激战吗?当比赛进入关键时刻,胜负往往取决于攻守兼备的战略。同样地,人生下半场的退休规划也需要周全布局,不仅要备好完善的保险规划确认保障无虞,更要懂得妥善安排资产配置,提前布局退休生活。加上市场环境不断变动,民眾对于「风险分散」与「稳健配置」的需求愈发明显。凯基人寿建议不妨选择能兼顾保障,还可将一部分保费参与投资市场,投保具有潜在可能获利机会的投资型保单,满足想提前做好保障规划或未来退休准备的需求。

-

跨国股票基金 绩昂

全球股市行情季季高,进一步带动跨国投资股票型基金规模连四个月成长,创今年来次高,其中强势题材如美股及科技股票、自低檔反弹的大中华股票及公用事业等防御型主题各拥题材利多,规模增长跃居类型前茅。

-

9月固定收益型基金最夯

根据基金资讯观测站统计,境外基金在9月份持续吸金,当月净流入达362.7亿元新台币。其中固定收益型产品净流入291.9亿元,平衡(混合)型产品也有213.5亿元的净流入;相较之下,股票型基金则持续失血,当月净流出157亿元新台币。整体在台规模截至9月底逼近4.7兆元,月增2.3%、年增7%。

-

资金分流 境外基金逆势吸金

台湾基金市场资金版图持续重组!根据碁石智库研究部最新统计,2025年9月境内ETF净流出411亿元、境内基金净流出881亿元,已连三个月呈现资金净流出;反观境外基金逆势吸金725亿元,资金明显分流。

-

兆丰双动能组合基金 资产配置良方

全球金融市场正经歷前所未有的快速轮动,从科技股的狂热到价值股的復甦,再到能源与原物料的急涨,投资人若墨守成规,极易错失良机或惨遭套牢。兆丰投信指出,传统的「买入并长期持有」策略,在如今高波动、主题快速切换的环境下已然不足,投资人现在最需要的是一套能够动态适应市场风向的「战术性资产配置」。

-

《基金》全球资产轮动快速 兆丰投信:双动能指标有助资产配置

全球金融市场正经歷前所未有的快速轮动,从科技股的狂热到价值股的復甦,再到能源与原物料的急涨。兆丰投信表示,如今高波动、主题快速切换的环境下,投资人需要一套能够动态适应市场风向的「战术性资产配置」,因此,建议以50%债券ETF、40%股票ETF以及10%其他资产ETF进行配置,攻守兼备。