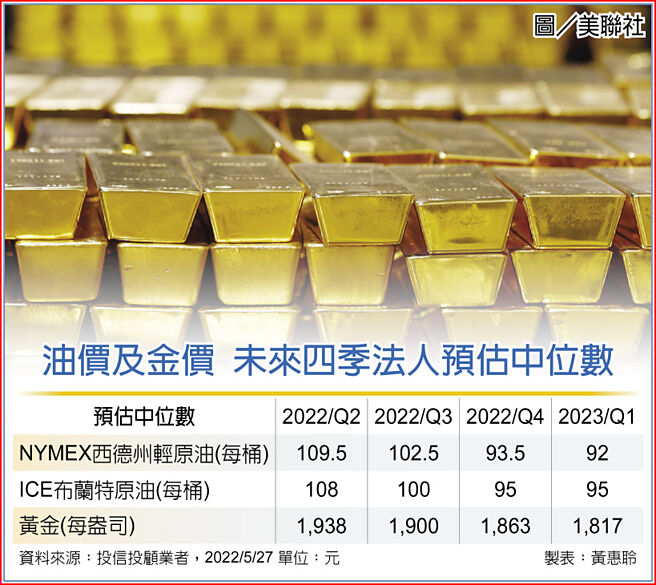

俄乌战争、通膨飙升和全球经济增长趋缓曾一度提高了黄金的避险需求,不过,Fed在3月启动升息循环之后,美债殖利率攀升会导致持有零利息的黄金机会成本上升,进而削弱黄金吸引力,法人表示,因为各国央行在接下来数月会持续升息,让金价走势充满较多变数,然短期金价依然会随消息面波动,时涨时跌。

富兰克林证券投顾表示,在黄金先前陆续跌破1,900、1,850美元等关卡后,短线上在美国经济放缓压力加剧下,避险需求再次浮现,而Fed官员降低鹰派基调也使美元、美债殖利率同步下滑,黄金受到支撑而出现反弹,但1,850、1,900美元两个关卡已从支撑转为压力,尤其是1,900美元以上价位将面临先前庞大的套牢区,黄金反弹所需面对的压力也将愈来愈强,短线上仍先以反弹视之。

法人表示,有两股力量正在影响黄金走势,联准会加速升息,让美元和美债殖利率攀升,会让黄金失去吸引力是属于压低金价的力量;然地缘政治风险则有利于金价走势,短期讯息将左右金价走势并造成金价波动,适合作短线价差。

对于积极的投资人,富兰克林证券投顾建议可考虑以少许资金进场抢短,但需先设定约5%~7%的停利点,而若是手上已经有部位的投资人则可适时获利了结出场。以中长期来看,在Fed维持鹰派、欧洲央行(ECB)转向鹰派下,央行放水力道减弱、利率抬升的宏观环境将使黄金的中长期前景持续面临压力。

即使金价中长期走势承压,但野村投认为黄金类股相当适合纳入投资组合,做为分散风险的标的。依根据过去经验来看,当股市处于震盪走低阶段,黄金类股反而可展现极佳的抗震力。以过去10年相关性而言,黄金价格与MSCI世界指数、标普500指数的相关系数不到0.1,而黄金类股与MSCI世界指数以及标普500指数的相关系数也仅分别为0.24与0.19。

自2000年以来标普500指数出现明显回檔期间,黄金类股也都有明显优于大盘的表现,甚至还曾逆势上扬。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。