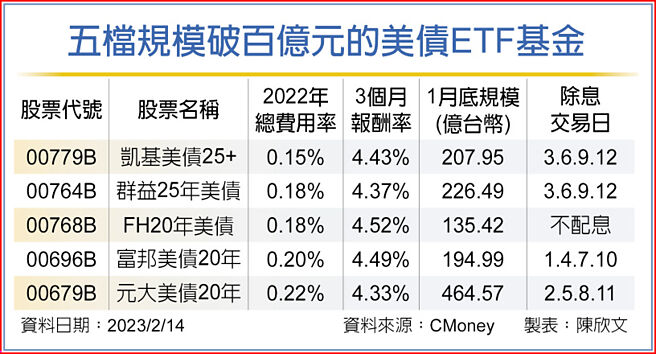

据统计,至今年1月底止,境内发行的美国长天期公债ETF,共有五檔基金规模超过百亿元以上,总费用率从0.15%~0.22%不等,近一季都维持稳健的报酬。投信法人表示,当美国公债殖利率来到约4%水准、投资级债殖利率衝上5%~6%水准,不再需要承担非投资等级债的高违约风险,也能获得高债息及价格反弹,加上国内债券ETF普遍採取季配息,愈来愈多人选择存股、存债并行,多了息收来源,也能平衡风险与成长。

凯基25年期以上美国公债ETF基金经理人郭修诚表示,美国1月CPI数据出炉,年增6.4%高于市场预期,显示通膨降温速度趋缓;1月整体零售销售额比去年12月跃增3%,透露出消费者需求依旧强劲。通膨压力余波盪漾,持续牵动美国联准会(Fed)利率政策走向,市场情绪也恐会持续受影响。预期上半年景气放缓,但经济数据尚未落底,展望后市尚不明朗,现阶段长天期公债收益水准相对具吸引力。

且长天期投资等级债基本面良好,信用品质稳健,当利率进入下行阶段,对利率敏感度较高的长天期投等债,可望缴出较佳报酬,可伺机分批布局,因应接下来市场信用风险的升高可能,作为分散投资风险的防御配置。

但随着美国积极升息,基准利率逼近5%之后,美国公债、投资等级债券投资机会浮现,从去年10月起,债券ETF投资人数增加首度挤入ETF单月受益人数增加前十名单,预期投资级债券的投资风潮预期将延续到今年。元大投信指出,在缓升息后通膨时期,债券稳定收益为资金避风港,投资级债殖利率正甜美,现在进场投资级债的好时机。

统一投信认为,过去长达一年的升息,使美元投资等级债殖利率暴升。随着联准会升息放缓,近期美元投资等级债殖利率虽有小幅回落,但仍在4%以上。在以往的低利率时代,投资人往往需要投资较高风险的非投资等级债券,才能获得较高的息收。非投资等级债多为中小型企业,在景气逆风时以高殖利率发行的债券,违约风险相对高。但如今在联准会升息助攻下,投资人只需布局高评级的投资等级债,就能获得丰厚的息收。

投信法人提醒,长期投资债券ETF,不能忽略总费用率(又称内扣费用),因为总费用率愈高,拉长时间对投资本金的影响就会愈明显。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。