美国通膨降温符合预期,全球债齐步走高,资金更持续流向债券ETF,因为不管何时降息,联准会早晚都会降息,即使没有降息,目前债息殖利率也吸睛,不论投资级债、非投资级债都有利可图。

富达指出,去年10月以来,风险性资产已持续走升一段时间,然而近期出现波动风险之可能性因素,例如通膨具黏性、地缘风险持续升温,央行货币政策倾向令股票与债券再度出现正相关,增加投资组合之风险;中期而言,因基本面稳固,目前对风险性资产维持正面观点,但短期涨幅已大,故调降股票投资评等至中性,信用债也是中性投资评等。

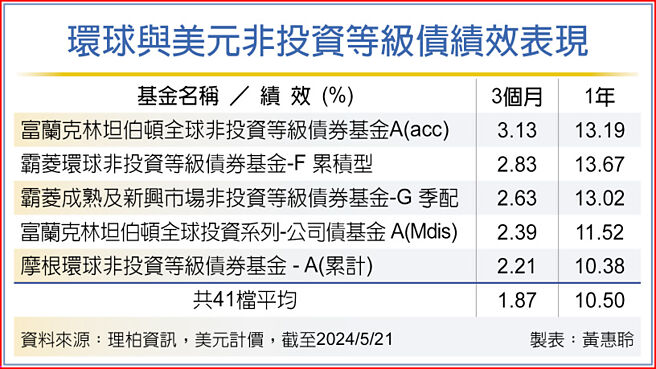

富兰克林坦伯顿固定收益团队认为,即便市场震盪,市场对非投资级债的需求强劲且初级发行市场状况良好,违约状况预期也将处于相对低檔且平均债券价格仍低于票面,殖利率高于8%,整体总报酬前景具吸引力。建议现阶段较偏好较高评等企业(例如BB级债),因为现今利差水准偏窄,低评级债相对较不具吸引力,产业方面则是偏好循环性产业、工业等,避开如电信、付费电视及零售等面临核心挑战的产业。

投资级债部分,中信优息投资级债经理人吕绍仪表示,美国4月通膨数据呈放缓态势,缓解近期市场对于通膨停滞的疑虑,且美国联准会主席鲍尔日前释出下一步行动不太可能是升息,提振市场对通膨改善的信心。短期仍为相对高利率环境,配置较高息收的投资等级债ETF,有望领到较好的息收,可再搭配长天期美债ETF,待未来正式启动降息循环之际,有机会迎来资本利得的空间。

不少法人现阶段建议布局美债ETF,主要原因除着眼兼具高息收与避险功能,降息后的资本利得空间可期待。据歷史资讯显示,美国20+年公债指数表现,在2006年、2018年最后一次升息至首次降息间,皆上涨11%左右;2007年、2019年首次降息至最后一次降息期间,分别上涨42%及26%,均优于同期间S&P 500指数表现,因此,美债ETF持续具有配置价值。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。