寿险业拚2026年接轨两会计制度IFRS 17与ICS,强化资本所需的资金庞大,去年有六家寿险启动国内发债,但考量国内债券市场胃纳量有限,已陆续转向海外发债,预计今年可望掀起海外发债潮。目前已有三家寿险启动海外发债筹资,包含去年最早启动的国泰人寿、南山人寿,今年新光人寿也加入行列,富邦人寿也不排除今年会启动海外发债。

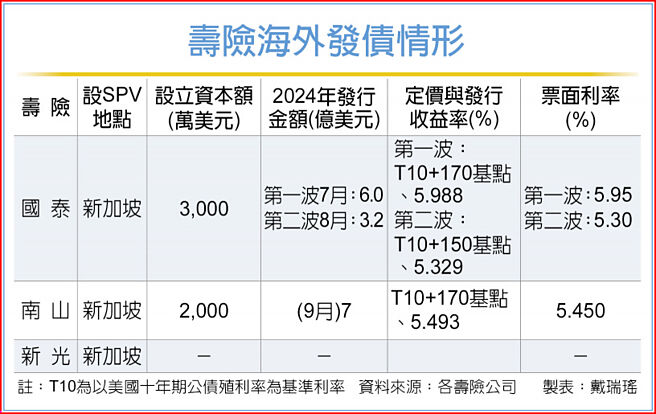

金管会在去年3月正式开放寿险业可海外设立SPV发债筹资,率先启动的是国泰人寿,去年7月初发行10年期美元次顺位公司债,完成国内保险业首檔海外债发行,发行金额为6亿美元。国寿在去年两度启动海外发债,去年8月底第二度海外发债的发行总规模也达3.2亿美元,发行15年期首十年不可赎回的美元次顺位公司债。

南山人寿去年9月启动第一次的海外发债,去年9月发行7亿美元的10年期次顺位资本债,是国内寿险业海外发债的史上最大发行量。国泰、南山两家寿险去年光是在海外发债上,合计已发行高达16.2亿美元。

在国泰、南山打下海外发债基础后,今年大型寿险由新光人寿率先发动,正式向金管会申请设立SPV海外发债筹资,预计今年底前启动首波的海外发债计画。

三家寿险不约而同将SPV设立在新加坡,寿险业者表示,国内债券市场胃纳量有限,海外市场规模大,有必要往国外去,主要是发行美元债,但会选择在新加坡设立SPV,主要考量新加坡地理位置离台湾近,对当地金融市场也较熟悉,语言上隔阂较少。

寿险业者指出,今年海外发债需要考量的时机点很多,包含市场利率、信评与资金需求等,现在美国联准会在降息,确实发债成本会减轻一些,但同时也要看美国的公债殖利率,如10年期与15年期,假设殖利率在4%,就等于要在4%以上往上加,至于加多少,就要看信评表现,同时也会考量RBC与ICS比率,尤其今年是接轨准备最后一年,必须掌握好发行的时间点以有利接轨时维持住较高的ICS。

去年已启动海外发债的两家寿险,国泰人寿因去年已完成发债目标,今年暂时没有国内外发债计画;南山人寿去年刚发完300亿元次债,去年底董事会再通过200亿元的发债额度,200亿元额度除国内发债外,也不排除今年再启动第二波海外发债。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。