搜寻结果

以下是含有发债计画的搜寻结果,共43笔

-

卖盘惜售心态浓 Q4公债交易冷飕飕

展望台债后市,债券交易员指出,今年第四季发债计画出炉,国库将发行三期公债共800亿元,筹码未如预期增加,促使卖盘惜售心态浓厚,公债市场交易冷飕飕。

-

拟推公债发行自治条例 基市府:暂无实际发债计画

基隆市议会日前临时会中,决议要求市政府针对《基隆市公债发行自治条例》草案,向议会进行专案说明。8日说明会举行,市府针对自治条例的制定,邀请证券柜台买卖中心就「永续发展债券」的发行流程与作业方式进行说明。市府强调,目前基隆市政府没有发债计画。

-

支应放款 公股银发债抢钱

2025年上半年国内金融债发行动能强劲,虽有市场震盪、资金流向转变的干扰,公股银行仍积极发债抢钱。其中土地银行上半年发行金融债共计186亿元,输出入银行发行金额亦达93亿元,领先各金融机构。

-

台币强升 发债大户归队 Q2公司债暴增

第二季受关税战的影响趋缓,加上美国降息预期升温,诱发新台币掀起新一波升值潮,成为企业发债的大利多,公司债发行量歷经首季低迷后,第二季发行量大增,尤其6月发债大咖鱼贯进场,总计发出738.6亿元公司债,创去年11月以来的八个月新高,预期在新台币升势缓和前,下半年发债量将继续升高。

-

债券ETF价格甜 年化配息率飘香

近期债券市场受到美元波动、美债殖利率反弹影响,债券ETF价格普遍修正,法人表示,从收益角度来看,反而提供较佳进场时机。债券投资的核心价值在于稳定息收,尤其在殖利率处于相对高位下,更具中长期配置价值。MG收益优化基金投资团队指出,美债回檔主因包括,外资调节持债部位、对冲基金去杠杆,以及市场对通膨再起的疑虑升温,若不知如何挑选债券标的,债券ETF是可以考虑标的。

-

匯市动盪拖累美债 法人:布局良机

新台币狂飙,以美元报价的美债ETF连带暴跌,投信法人分析,除匯市动盪,市场疯传美国恐推行百年零息债传闻,也是债券暴跌的主因之一,但随美国十年期公债殖利率来到近15年来高点及新台币升值,建议反而不用恐慌,应把握进场布局债券资产的美元成本变低的机会,迎接低美元、高殖利率投资契机。

-

美公债抛售风险暴增,台湾剉咧等? 杨金龙:央行持有不到3,000亿美元

川普2.0推出对等关税等政策,对市场带来极高衝击,4月起不仅造成股匯市剧烈波动,美债价格也大受影响,一度市场还传出美债抛售潮。由于我中央银行外匯存底持有大量美债部位,立委担忧承担高风险,央行总裁杨金龙8日表示,央行持有美国政府公债低于3,000亿美元。

-

货币战首部曲》央行疑秃鹰炒匯

新台币近期爆升引发市场恐慌,中央银行总裁杨金龙5日亲上火线提出五声明、二呼吁,他直言,「新台币过度波动、abnormal(异常)」,但台湾经济基本面良好,重申美方并未要求新台币升值。杨金龙并坦言,这波新台币升值,确有出现类似秃鹰攻击的现象,「他就是要来炒匯」,且炒匯金额算是庞大,央行已提出警告。

-

杨金龙喊「美国没要台币升值」!央行声明全文曝光

新台币兑美元匯率连续两个交易日盘中强升逾1元,引发各界关注。央行总裁杨金龙今日(5日)下午4点半临时举行记者会,对新台币匯市发布7点声明说明。除了再度强调美国财政部并未要求新台币升值,也呼吁各界勿以臆测国内匯市相关议题,厂商也不要听信过度夸大或不实的分析,产生非理性的预期而抛匯。

-

央行7点声明 美方未要求新台币升值 否认「海湖庄园」协议

新台币5月以来连两个交易日大升值,5日盘中一度见到2字头,收盘前中央银行强势干预,但仍狂升9.19角,以30.145元作收。央行总裁杨金龙5日召开记者会,表示新台币升值是因为预期心理,导致近两日波动扩大,至于是否是因为美方施压,杨金龙强调央行并未参与台美经贸工作小组,而美国财政部也未要求新台币升值。

-

4寿险今年再发债近900亿

为顺利衔接新一代清偿能力制度,金管会已陆续推出四阶段协助措施,协助保险业者强化资本体质。因应强化自身资本结构需求,富邦、南山、新光与三商美邦等四家寿险公司,今年将陆续启动或规划大型发债计画,合计总额近900亿元,以增强资本强韧性。

-

接轨台版ICS 富寿发债190亿元

富邦金15日代子公司富邦人寿公告,发行今年第一期无担保累积次顺位普通公司债,发行总额为190亿元,依发行条件不同分为甲券及乙券,甲券发行金额为91.4亿元、发行期间为10年,乙券发行金额为98.6亿元、发行期间为15年,其中甲券利率为3.7%,乙券利率为3.85%。

-

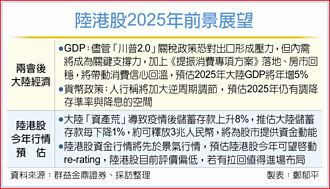

关税战呒惊 陆港股逆势扬 中国科技论坛看好后市

受到川普宣布进口汽车加徵25%关税影响,亚股27日普跌,但陆港股市却逆风上扬。统计今年开年以来的陆港股市涨幅领先全球,恒生科技指数今年狂涨近3成、恒生指数更狂飙17.54%,超车台股下跌4.7%。

-

寿险业筹资 掀海外发债潮

寿险业拚2026年接轨两会计制度IFRS 17与ICS,强化资本所需的资金庞大,去年有六家寿险启动国内发债,但考量国内债券市场胃纳量有限,已陆续转向海外发债,预计今年可望掀起海外发债潮。目前已有三家寿险启动海外发债筹资,包含去年最早启动的国泰人寿、南山人寿,今年新光人寿也加入行列,富邦人寿也不排除今年会启动海外发债。

-

公司债陷空窗期 前二月仅566亿

公司债发行进入空窗期,今年前二个月年整体发行明显萎缩,根据柜买中心统计,今年前二个月公司债合计仅566亿元,较去年同期的660.5亿元,年减达16.7%,且去年3月发行量达720.2亿元,第一季合计1,380.7亿元,若今年3月还是只有300亿元左右水准,第一季发债量恐低于千亿元。

-

新年度发债 绿色债券成主流

市场进入降息循环,仍未见企业大量发债,统计2024年整体公司债年缩近千亿元,全年仅6,898.83亿元,差一点点就站上7,000亿元大关。券商主管认为,上半年市场不确定性高,且全球降息步伐放缓,企业发债恐更加保守,今年企业发债可能会以绿色债券发行为主轴,总发行额度有机会超越去年。

-

提高赤字率 陆将发13.5兆特别债

为期两天的大陆全国财政会议24日闭幕,会议宣示,中国将于明年实施更积极的财政政策,提高赤字率。外媒报导,中国将发放逾3兆元(人民币,下同,约合新台币13.5兆元)特别债券。此外,已有8省市公布2025年首季发债计画,规模逾3000亿元,预计大陆各地总额将达2.7兆元。

-

企业12月发债回温 绿债发行 今年飞越千亿

川普2.0政策的不确定性,使得美国联准会(Fed)放缓降息步伐,市场逐步消化利空,12月以来企业公司债发行逐步回温,单月发债量回升突破400亿元大关,包括中油、台电两发债大咖持续进场。

-

新年度发债计画来了 财部:续採定期适量及二阶段公告原则

财政部新年度发债计画出炉,其中1月将发行3期,2月、3月及5月各发行2期,其余8个月各发行1期。发行年期分别定为2年(1期)、5年(5期)、10年(7期,含1期乙类公债)、20年(2期)及30年(2期)。第一季财政部预计发债共1,820亿元。

-

新版财划法弱化中央财政 庄翠云:维持支出势必要举债

《财政收支划分法》上周在立法院三读修正通过,财政部长庄翠云强调,新修正通过的财政收支划分法弱化中央财政,衝击施政能量,且修正后垂直分配让中央大幅增加释出财源,将影响财政稳健,水平分配偏重人口及营利事业额指标,将扩大城乡差距。庄也说,中央税课收入减少,若要维持支出,势必就要增加举债支出。