搜寻结果

以下是含有复合型债券的搜寻结果,共28笔

-

投资价值增 三债券当领头羊

美国就业市场出现趋缓迹象后,联准会已在9月宣布降息1码,美国降息循环确立,进一步提升债市的投资价值,在各类债券中,金融债、新兴债及可转债今年以来表现出色,且前景持续看好,是现阶段债券市场中不可或缺的投资标的,除了可以投资个别的债券型基金,投资人也可以选择复合型债券基金,藉由专业投资团队视市况灵活调整。

-

退休理财术-退休金准备大不同 老中青各有眉角

退休金准备并非只在临近退休时才要面对的课题,而是人生不同阶段都能逐步执行的重要财务目标。基金投资长期以来被视为达成财务规划的有效工具,但不同年龄层因财务需求、风险承受度及投资期限的差异,适合的基金配置也大不相同,每个阶段需要相对应的投资策略也不同。

-

债市遇乱流 投资复合债基金增胜算

今年以来债券市场虽因关税议题而遭遇乱流,但企业债与新兴/边境债仍有不错的表现,涨幅超越美国政府公债,目前债市仍面临诸多不确定因素,包括美国就业市场表现强韧,预期联准会9月降息的呼声最高,大而美法案过关将使美国债务赤字持续的增加,不利于美债前景,投信法人建议以复合债基金介入,让专业投资团队依据市况灵活调整债券组合,以把握最佳的投资机会,也能藉由多元配置分散风险。

-

复合债基金 防守反击利器

美国政府对等关税引起投资人对于景气的担忧,美股震盪走低且连带影响其他各国股市表现,避险情绪升高亦带动资金流入债券市场,推升债券价格。投信法人表示,避险心理加上联准会将持续降息,债市投资前景看俏,但短线通膨预期影响仍在,美债殖利率仍较波动,建议多元布局并选择投资方式动态灵活的复合型债券基金,由专业投资团队精准掌握各类债券的投资契机。

-

美股基金 13家法人全面看好

金龙年股票基金绩效,几乎全部交出正报酬率,展望金蛇年布局,13家法人全面看好美股,但有些美股去年已涨一波,本益比也较高,今年要精挑细选并且繫好安全带,才能面对预期波动较大的投资环境。

-

债市布局 多元+灵活致胜

美国经济数据较预期强韧,通膨降温出现停滞,市场期待联准会元月降息恐要落空,市场情绪推升美债殖利率,随川普就任,投信法人表示,2025年债市前景诡谲多变,但已浮现长期投资机会,投资策略须把握多元配置与灵活调整两大原则,以降低短线波动风险并提高胜率。

-

非投等债 续看好

美国通膨再起疑虑上升及降息预期减少,美国十年公债殖利率大幅跃升,但过去一个月科技债仍逆势上扬,市场情绪转趋乐观,加上美国中小型企业受益宽松环境,利于企业筹资及併购,同时经济增长也有助于整体产业復甦,有助非投资等级债券表现。

-

美股、科技基金 上月人气旺

根据基金平台统计,2024年12月投资人申购最多的共同基金以美股、科技为主。法人表示,过去二年投资人买进不少债券基金,而且联准会12月修正降息的看法,使得投资债券基金不似过去热络,但是资金持续流入债券基金以及平衡基金并未划下句点,应只是单月略减。

-

2025股优于债 投资首选美台日

2024年全球不少主要股市皆创下歷史新高,在迎接2025年到来之际,鉅亨买基金独家调查近30家境内外基金公司,解析2025年市场展望与资产配置建议,调查结果显示,普遍预期2025年经济前景乐观,股票市场仍为投资首选,看好美国、台湾及日本股市比例最高,债市则以全球非投资等级债券看好度居冠。

-

独家调查30家基金公司2025展望 看好「AI金三角」国家

2024年全球不少主要股市皆创下歷史新高,在迎接2025年到来之际,如何善用年终奖金规划新年度投资,成了近期投资人热烈讨论的话题。「鉅亨买基金」独家调查近30家境内外基金公司,解析2025年市场展望与资产配置建议,调查结果显示,普遍预期2025年经济前景乐观,股票市场仍为投资首选,看好AI金三角国家--美国、台湾及日本股市,以及全球非投资等级债券。

-

基本利率看好 债券宜多元布局

儘管美国联准会降息时程不断后延、今年以来整体债市表现仍不俗。针对2025年债券投资展望,法人认为,联准会将会续降息,2025年联邦基本利率有机会来到3.5%,对于债券布局,仍以多元分布为宜。

-

美大选+地缘政治 股债操作有良方

时序进入第4季,受西方感恩节、圣诞节採购旺季影响,带动新兴国家出口畅旺,也是全球投资市场的旺季,不过,当前国际发展局势变化多端,不仅全球央行陆续进入降息循环,美国总统大选在即、中东战火所带来的地缘政治风险等,需要关注的发展更胜于以往,但只要股债操作有良方,仍有机会持盈保泰,龙年安然过关。

-

《基金》7月来968檔境外基金涨2.13% 股债谁更好?

联准会主席鲍尔日前在参眾两院听证会上称不一定要等到通膨降至2%后才开始降息,让市场对降息预期更加乐观,并加速股市类股轮动,综观7月,股债呈现齐扬态势,总计7月以来台湾金管会证期局核备的968檔境外基金(股、债均含)平均上涨2.13%,其中,694檔股票型基金平均上涨1.88%,257檔债券型基金平均上涨2.84%(台币计价至7/30)。

-

科技股回檔 股票基金熄火

受到科技类股涨多回檔整影响,各类股票基金资金动能明显疲弱,前一周流入逾百亿美元的美股基金转为小幅净流出7.58亿美元,各类股票基金中仅有亚洲不含日本型以5.57亿美元延续前一周资金净流入、维持相对温和步调,欧股基金则流出逾20亿美元最多。

-

《金融》6月股债齐扬 FED降息预期与AI新品双利多

联准会预计2024年仅降息1码,但2025年可望降息4次。随着Nvidia和苹果等巨头相继宣布推出AI相关新产品,市场情绪乐观,6月股市和债市同步上扬。根据金管会证期局统计,6月以来台湾核备的970檔境外基金(包含股票和债券型基金)平均上涨1.05%,其中695檔股票型基金平均上涨1.14%,258檔债券型基金平均上涨0.87%。

-

全球景气三风险环伺 掌握WIN赢家策略

受惠于AI发展带动企业资本投资,全球景气动能升温,美股四大指数、欧股、台股及印度股市第二季以来均屡创歷史新高,美国经济强韧及通膨降速不如预期,让市场缩减对今年降息幅度预估。投信法人建议,第三季全球景气将维持稳健增长,须耐心静待通膨降温及联准会政策转向,潜在风险须留意美国大选、地缘政治、贸易保护主义抬头。

-

第二季股债市 各有千秋

全球经济成长动能稳健,加上AI成长前景看好,投信法人表示,包括美、日、台等股市迭创新高,后续将维持强者恒强态势;债市方面适合持续布局。

-

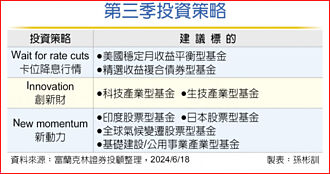

富兰克林:双收益策略 卡位美降息行情

联准会3月会议决议利率按兵不动,且预期今年内将降息三码,鸽派立场再为股债双市添柴。富兰克林投顾表示,市场荣景可期但也要考量货币政策转折、股市高点回檔压力、美国总统大选及通膨降速等变数,建议做好资产配置,用美国平衡型基金及精选收益复合型债券基金的「双收益」稳固核心,网罗高股利股票、债息收益与资本利得,强化市场高点震盪的抗震力,进而能更稳健地以定期定额方式参与科技生技等「双技」产业型,或日本、印度等「双强」单一国家型股票基金。

-

好市成双存基金 双收益巩固核心

走过股债丰收的一年,今年第一季金融市场延续多头气势,国际间多个股市相继攀上歷史新高,荣景令人期待,然而市场变化万千,富兰克林投顾盘点多项变数,包括货币政策转折、股市高点回檔压力、美国总统大选及通膨降速等,建议投资人,重视「资产配置」,用美国平衡型基金及精选收益复合型债券基金的「双收益」稳固核心,网罗高股利股票、债息收益与资本利得,强化市场高点震盪的抗震力,并依风险承受度定期定额纳入积极型的科技生技等「双技」产业型,或日本、印度等「双强」单一国家型股票基金。

-

央行意外升息半码 国泰世华:降低台湾通膨预期

美国联准会(FED)宣布本次利率不变,我国央行接棒于21日举行今年第1季理监事会议,结果出乎意料宣布升息半码,跌破眾人眼镜;国泰世华银行分析,央行此举是因应电价调整先打预防针,因为电价上涨,可能会同时产生外溢效应,如外食费持续调涨,将提升通膨预期。