搜尋結果

以下是含有債券ETF規模的搜尋結果,共128筆

-

ETF好熱 七檔近三月規模翻倍

金融市場行情熱絡,加上資金流入,推動23檔ETF規模創高,其中有七檔ETF近三月規模更出現翻倍成長,以股票型ETF占多數。近三個月規模增幅第一的主動統一台股增長(00981A)規模增胖高達372.15%至234.52億元,新光美國電力基建(009805)、國泰US短期公債(00865B)也有都成長2倍以上。

-

降息引爆 債券ETF規模破3兆

上半年流失的債券ETF回來了,美國降息引爆債市買氣,債券ETF規模終於站上今年新高,突破3兆元大關。在降息前資金積極卡位債券ETF下,統計債券ETF整體規模近期創下今年新高,站上3兆大關,今年來流出金額幅度已縮減。

-

台股、債券ETF規模 9月增逾千億

投信投顧公會最新統計資料9月底投信各類型基金規模出爐,整體規模較上月增加2,350.58億元來到10.51兆;進一步觀察各分類基金規模增減,9月份規模以台股ETF增加1,140.19億為各類型基金規模增加之冠,其次為債券ETF月增1,009.93億,此為今年以來首度最大規模的兩大類基金單月同步增逾千億元。

-

市場對美降息預期升溫 債券ETF規模 連三月成長

今年來債券市場波動劇烈,不過隨著降息循環啟動,市場亦逐步復甦。觀察今年以來整體債券ETF規模與受益人變化,從7月開始兩者已經連續三個月都呈現正成長,市場法人表示,資金人氣已有逐步回籠債市的跡象,加上市場對於之後Fed降息預期升溫,債券ETF投資契機可期。

-

Fed降息循環啟動 債券ETF熱度增

今年以來債券ETF整體規模與受益人數下滑,反應在基金平均績效上也不盡理想,但隨美國聯準會正式展開降息循環,第三季債券ETF規模與受益人數均明顯回升,投信法人表示,市場目前偏好中短天期以及鎖定高利率的券種,整體來看,債券ETF的投資熱度將可望逐漸增溫。

-

46檔債券ETF除息秀 非投等配最香 估年化配息率皆達5.83%

美國聯準會9月如市場預期降息1碼,債市迎來投資契機,資金流入明顯,債券ETF規模與受益人數雙雙增加,近日正逢10月將除息的債券ETF公告預估每股配發金額,吸引市場關注。根據CMoney統計資料,46檔債券ETF將於10月除息,預計每股配發0.021至0.6元不等,其中非投等債ETF配息表現最佳,預估年化配息率皆達5.83%以上。

-

搶降息契機 9月債券ETF狂增666億

美國聯準會(Fed)9月會議中宣布降息一碼,將基準利率調降至4%至4.25%區間,符合市場預期,據投信投顧公會最新統計資料,截至8月底投信各類型基金規模,以債券ETF增加651.76億元居冠,顯示搶先在降息前卡位債券ETF的資金相當顯著。

-

風控收益兼備 短天期債ETF受寵

美國聯準會9月重啟降息1碼,更新點陣圖後今年內預期還有再降2碼機會。法人表示,實際上降息步調仍需視通膨與經濟表現而定,在政策不確定性依然存在下,短天期債因利率風險較低,又兼具收益,相關ETF可望持續獲得投資人青睞布局,觀察近一周各天期債券ETF規模與受益人增減,短天期債ETF一枝獨秀。

-

兩檔債券ETF 規模增逾200億

相較股票ETF今年以來規模增加近6,000億元,因美國聯準會利率政策難料,壓抑債券ETF買氣,今年至今規模減少近1,317億元,但仍有部份逆勢吸金,從規模增加前十大債券ETF來看,以投資等級債ETF,及天期較短的非投等債ETF上榜為多,其中凱基A級公司債(00950B)、群益優選非投等債(00953B)規模更是倍增且增幅逾200億元。

-

資金回籠 債券ETF拐點浮現

今年來金融市場波動劇烈,不過隨著利空鈍化,最黑暗的時刻已過,市場亦逐步復甦。債券ETF規模與受益人連續2個月呈現增加,為今年首見,顯示資金人氣已有逐步回籠債市的跡象,加上市場對於9月FED降息預期,債券ETF投資拐點逐漸顯現浮出。

-

擁2優勢 短天期債成寵兒

根據最新公布的8月份美銀美林全球基金經理人調查報告,在最積極交易策略排行榜中,上榜的除了做多科技七巨頭、做多黃金、做多歐洲股市等等已在榜上數月的項目,值得留意的是,此次做多2年期美債也異軍突起、躍居榜上,可見在利率走勢難以掌控的環境下,流動性佳、波動度低、又能提供收益的短天期債成為市場資金配置寵兒。

-

00768B規模暴增 成債券ETF黑馬 參與8月配息把握最後一天上車

今年債券ETF整體規模普遍回落,但仍有產品逆勢成長。其中,群益優選非投等債(00953B)表現最亮眼,年初以來規模增加192億元,居債券ETF增加金額首位。復華20年美債(00768B)則為市場黑馬,今年首次配息即祭出年化近10%的高水準,成功吸引資金卡位,年初至今規模大增45億元,增加金額名列債券ETF第四位,也是美債ETF第一名。

-

降息預期升溫 債市資金回流

今年來金融市場波動劇烈,不過隨著利空鈍化,最黑暗的時刻已過,市場亦逐步復甦,近期債券ETF規模連二個月增加,顯示資金已有逐步回籠債市的跡象,加上市場對9月Fed降息預期升溫,債券ETF投資拐點逐漸顯現浮出。

-

債券ETF再起 卡位債市多頭

金融市場對美國聯準會9月降息預期升溫,雖對降幅看法分歧,但債市已先反應資金回流行情,搶先卡位這一波債市多頭,持續升溫的債券投資,匯聚人氣也將一併追回今年債券ETF流失規模。

-

橫空出世!00768B首配破紀錄、年化近10% 超車三大千億債券ETF

8月債券ETF除息行情迎來強勢新秀!復華20年美債(00768B)首度配息即大放異彩,每單位配發1.24元,年化配息率接近10%,不僅刷新美債ETF歷史新高,更一舉超車三大千億級債券ETF,成為本月除息潮中最耀眼的新星。00768B將於8月19日除息,投資人只要在8月18日前持有或買進,便可於9月12日領取配息大紅包。

-

券商公會理事長陳俊宏:資本市場再活化 助力ETF發展

台灣股票、債券ETF規模成長快速,券商公會理事長陳俊宏指出,投資人對於資產配置概念逐漸成熟,其分散布局特色也能夠達到降低風險作用,期許未來透過資本市場法規制度與產業結構上更加完善、活化,從根本進行提升,將推動ETF市場蓬勃發展,接軌國際。

-

ETF新選擇-平衡型ETF:長期穩健投資ETF新選擇

國際上平衡型ETF,又稱為多資產ETF,係指多種資產類別(如股票、債券、貨幣、商品或不動產等)整合於單一產品中指數化的工具。其核心投資邏輯在於藉由多資產類別作資產配置的結合,有效分散市場風險,同時提升整體組合的穩定性與韌性,最常見的便是「股債平衡型ETF」,台灣目前開放的也就是股債平衡型ETF。

-

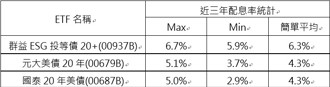

00937B 躍全球最大ESG債券ETF

近期債券ETF規模已有止跌回升的態勢,顯示資金已有逐步回籠債市的跡象,也讓債券ETF規模大洗牌,觀察最新單檔債券ETF規模概況,群益ESG投等債20+(00937B)以2,289.73億元躍居債券ETF規模王,更是全球最大ESG債券ETF,其次是元大美債20年(00679B)2,284.65億元,第三大是國泰20年美債(00687B)1,900.86億元。

-

降息預期升溫 債券投資拐點到

今年以來債市隨金融市場波動劇烈,債券ETF規模、人氣持續衰退,但隨著美國聯準會這次降息態勢明確,7月以來債券ETF出現繼今年1月之後首度規模與受益人數同步增加,市場法人解讀此為債券ETF投資拐點逐漸顯現浮出。

-

ETF新制新局面 論壇8/13登場 重量級投信專家齊聚為投資人點明燈

台灣ETF市場快速崛起,總規模居亞洲第三,債券ETF規模更穩居亞洲第一,成為民眾資產配置的重要工具。隨著新制開放主動式與多資產ETF,ETF投資版圖迎來新一波成長與轉型。工商時報年度投資高峰論壇「ETF大未來」8月13日將在台北舉辦,廣邀重量級投信與專業經理人,剖析各類ETF的關鍵趨勢,為投資市場注入嶄新洞見與策略思維,也為投資人尋找ETF最佳的投資解方。