搜尋結果

以下是含有成長型的搜尋結果,共477筆

-

股市震盪 外銀:亞股有看頭

11月初美股四大指數全面重挫,波及亞股全軍覆沒,日股出現史詩級崩盤跌逾2,200點,韓股更觸發熔斷機制。外銀對此表示,仍對全球股市前景維持樂觀,尤其亞股為主要亮點所在,主因是亞洲(除日本外)企業盈餘成長動能強勁利多,加上大陸與香港更受到政策與估值支撐。

-

操盤心法-AI趨勢未變 短線修正是買點

周二美股科技指數表現疲軟,那斯達克指數和費半指數分別下跌2.04%及4.01%,AI相關個股表現相形疲軟,追究其原因不外乎是近期投資人對雲端服務商(CSP)科技巨頭Meta、Alphabet、微軟(Microsoft)以及亞馬遜(Amazon)預計2026年將進一步擴大AI資本支出的消息產生疑慮,因此AI相關概念股後續波動難免因而放大。

-

壯大資產管理 迎向黃金年代》櫃買中心董事長簡立忠:櫃買搭橋 引資中小微

證券櫃檯買賣中心董事長簡立忠出席工商時報「壯大資產管理 迎向黃金年代」台北場論壇時指出,櫃買中心在我國資本市場中扮演「中小微型及特色成長型企業橋梁」的重要角色,其定位堪比美國那斯達克交易所在美股市場的地位。雖然整體市值規模相對較小,但核心價值在於「扶植具特色與成長潛力的企業」進入市場,壯大台灣資本市場的深度與廣度。

-

AI投資推升全球創新浪潮 投信:AI成下一個十年的投資主軸

美國聯準會(Fed)9月宣布重啟降息後,市場資金再度回流風險性資產,AI投資熱度延續,帶動全球科技產業進入新一輪成長週期。兆豐投信指出,AI正從技術突破走向實質應用,推升企業生產力並優化營運效率,長線投資潛力不容忽視,將成為下一個十年的投資主軸。

-

美科技股新興亞股 外銀看多

全球市場評價高企、政策與經濟前景交織不明,星展銀行建議採取槓鈴式策略,在美國科技股與亞洲價值型股票間取得平衡;渣打銀行指出,日本政局變動帶來短線樂觀情緒,但結構性挑戰仍存;滙豐銀行看好新興市場表現,特別是新興亞洲,受惠於聯準會降息、美元走弱與資金多元化需求。

-

大陸國家隊 ETF持倉規模大增

大陸國家隊最新持倉動向出爐。根據各基金第三季財報顯示,以中央匯金為首的國家隊資金,對寬基(即跨越產業較廣)ETF持倉基本不變,僅微調部分產業主題型ETF。受惠於第三季大陸股市反彈,國家隊持有ETF規模單季激增逾人民幣(下同)2,000億元,帳面獲利可觀。

-

《基金》日經衝破5萬點 日股ETF漲勢猛

美中貿易磋商達成初步共識,加上美國CPI年增率低於預期,增添聯準會降息機率,帶動四大指數創高。今(27)日亞股全面走揚,台股盤中一度突破28,000點大關,日經指數盤中攻上50,000點的歷史新高,激勵在台掛牌的多檔日股ETF創掛牌新高。其中,中信日本半導體(00954)大漲近5%,成為27日表現最亮眼的日股ETF。

-

新世代最青-ETF多元配置 打造總報酬思維

高股息ETF成為許多投資人認識ETF的起點,但若想讓報酬更具續航力,法人建議,年輕投資人在資產組合中除高股息外,也應結合市值型或成長型標的,並根據現金流需求與風險承受度分配布局比例,進行「核心」與「衛星」配置,其中,高股息也包含了台股、海外與不同主題類型,在追求穩定領息以外,也要同時具有可創造資本利得的部位,才能達到長期累計資產之目的,打造更完整的「總報酬」組合。

-

外銀三原因 推論AI沒泡沫

人工智能相關公司估值飆升,AI泡沫化疑慮再起。外銀從大型科技企業穩健獲利實力、AI用戶需求增長,以及本益成長比(PEG)合理性三層面研判,AI浪潮並非2000年網路泡沫重演,產業革命仍處於早期階段,具有巨大的成長潛力。

-

善用6理財工具 打造安穩退休

退休族如何妥善運用理財工具,成為維持生活品質的重要關鍵。公股銀行建議,退休族應避免過度追逐高報酬,而是以穩健、保本與現金流穩定為核心,並善用定存、基金、債券及保險等工具,或者近期熱門的黃金存摺、智能理財等,搭配分散配置,以確保長期退休金安穩。

-

李學詩:搶先布局AI投資新藍海

面對美股屢創新高與AI革命浪潮,全球投資格局正在重新洗牌。永豐投顧總經理李學詩將於工商時報論壇以「洞察市場先機,搶攻AI投資新藍海」為題發表演講,深度剖析當前投資環境與未來機會。在美國經濟展現強勁韌性、聯準會降息循環的啟動資金行情的背景下,AI技術革命正推動新一輪投資機會。

-

評價直逼全球 外銀看多亞股

當前政治與政策風險層出不窮,全球股市卻屢創新高,引發市場關注。外銀主管分析,企業盈餘動能穩健將持續推升股市表現,且風險性資產在降息及經濟持穩的背景下具支撐力道,預期亞洲股市評價面將逐步追上全球,主要受惠美元走弱等有利因素。

-

《金融》國泰證券:降息效應延續 關注雲端、AI應用產業、長債

隨著美國聯準會(Fed)9月17日宣布降息一碼,結束利率連五凍,市場投資人信心逐步回升。根據摩根大通(JP Morgan)研究報告,若降息後美國經濟仍維持正成長,SP500指數將在降息後一年內平均上漲近14%,兩年內漲幅甚至可達26%以上。在政策利多的正向發展條件下,國泰證券建議投資人除可偏重成長型股票之外,亦可布局景氣循環股,如非必需消費品;同時,雲端與AI應用產業,以及長年期債券仍為關注焦點。

-

凱基人壽與統一投信推投資型保單

退休規劃就像是參加馬拉松,唯有在賽前做好配速訓練等準備,才能累積足夠耐力順利完賽。若有專業配速員陪伴,跑者更能以穩健節奏抵達終點。退休準備亦是如此,需要值得信賴的夥伴協助,才能夠在長跑過程中安心前行。凱基人壽秉持「We Share We Link」精神,持續以多元商品滿足民眾對各式保障需求,近期推出全新「步步穩盈」系列投資型保險商品,提供三種投資帳戶選擇(成長型/平衡型/安穩型),化身客戶最佳的退休配速員,逐步實現退休藍圖。

-

美啟動降息 掀科技股新行情

美國聯準會啟動新一輪降息循環,市場資金動能回流,加上AI需求持續升溫、企業資本支出快速成長,全球股市氣氛全面轉多。法人表示,據歷史統計,在降息週期開啟後的12個月內,全球股市平均上漲逾兩成,其中成長型產業表現最亮眼。由於AI投資題材從雲端基礎建設延伸至實際應用成為推動第四季行情的主要動能。

-

主動台股ETF 今年來績效稱冠

近期台股走勢震盪,今年來漲幅收斂至16.31%,觀察投信主動台股各類型基金今年來績效平均表現,以主動式台股ETF平均上漲31.83%居冠,其次依序為中概型28.18%、科技型23.56%、一般股票型21.09%、中小型20.9%、價值型8.95%、上櫃股票型4.24%。整體來看,台股各類基金平均績效多數打敗大盤的16.31%。

-

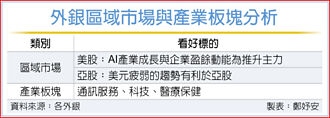

雙重利多 外銀看好美股、AxJ

隨著AI動能持續強勁、美國降息週期啟動,外銀看好全球股市後市表現,並一致偏多美國與亞洲不含日本(AxJ)市場。美股受惠於企業獲利強勁與科技創新,AxJ市場則在政策刺激與內需支撐下,展現成長潛力。相較之下,歐洲與英國因不確定性較高,投資觀點趨於保守。

-

《生醫股》俄羅斯醫美報捷 科妍新世代再生注射劑獲銷售許可

科妍(1786)近期在俄羅斯醫美市場頻傳佳音,今(14)日再公告該公司新世代醫美再生注射劑ESKYLAGE Poly-L-Lactic Acid(PLLA)聚左旋乳酸刺激自體膠原蛋白增生植入劑、ESKYLAGE Instant Dermal Implant (PLLA+HA)聚左旋乳酸添加交聯透明質酸複合劑型產品取得俄羅斯產品銷售許可,其中ESKYLAGE Instant Dermal Implant結合科妍全球獨家透明質酸自體交聯專利技術與新世代刺激膠原蛋白製程技術,更是首次在海外取得銷售許可,最快將在第4季開始貢獻營收。

-

聯準會重啟降息 渣打曝美元恐殺至這價位

渣打銀行14日發布今(2025)年第四季全球市場展望,預期美國聯準會(Fed) 重啟降息循環,搭配全球主要經濟體同步祭出寬鬆政策的背景下,市場有望延續軟著陸格局,唯美元已邁入下行週期,預期未來6-12個月內美元指將回落至95,另在全球央行持續購入黃金、美元走弱與地緣風險升溫的環境下,金價仍具上行空間

-

主動式ETF續燒 Q4再增4新兵

台灣主動式ETF今年第二季正式開放以來,半年內即從0到10檔掛牌,不僅產品數量急速擴張,整體表現亮眼。截至10月9日止,10檔主動式ETF自掛牌以來平均報酬率逾22%,其中主動台股型ETF更達28%,全面勝過同期大盤與傳統被動ETF,10月後還有4檔將強勢上市。