搜尋結果

以下是含有政策刺激的搜尋結果,共308筆

-

沒有淡旺季!3家半導體設備廠暴賺祕密曝光 背後推手太驚人

AI改變半導體生態發展,並且推升高階半導體設備需求蓬勃發展。從科林研發、科磊、ASML到台灣設備商的弘塑、漢唐與京鼎等業者的營運動能持續向上,目前都沒有淡旺季,凸顯市場熱度持續發酵。

-

外銀預期美國經濟軟著陸

儘管面臨關稅政策不確定性、就業市場放緩及地緣政治風險等挑戰,外銀仍預期,美國降息循環啟動,及主要央行持續推動寬鬆政策,經濟成長動能有望延續,美國經濟「軟著陸」仍為基準情境,聯準會年底前還有降息空間,全球多數市場亦將受惠於寬鬆環境,為風險資產帶來支撐。

-

政策刺激 印度股市強勁反彈

印度股市近期反彈強勁,顯示短期多頭趨勢延續。投信法人指出,隨印度央行啟動降息,銀行類股漲勢凌厲,領先大盤表現;中小型股則相對疲弱,顯示資金偏好集中於大型藍籌股,市場呈現分化格局,印度股市維持中性偏多的看法,建議分批布局印度基金。

-

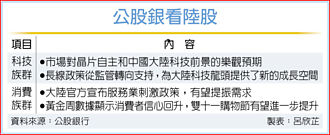

公股銀看A股 科技、消費有料

全球資金正出現回流中國大陸趨勢。公股銀行財管部門指出,在美國聯準會(Fed)降息循環下,將吸引資金持續流向新興市場與亞洲,近期陸港股市上漲集中在AI相關板塊,反映出市場對晶片自主和大陸科技前景的樂觀預期;另在官方政策刺激下,內需消費族群亦可關注。

-

川習峰會》別高興太早 專家:美中貿易戰術性停火 似曾相識

在美國總統川普與中國大陸習近平於南韓會晤之前,美中之間似乎已經敲定一項貿易協定的框架,暫時化解全球兩大經濟體貿易關係崩潰的危機,消息一出,投資人信心暫時回穩。但有分析指出,這並非轉折性的突破,而是「似曾相識」的戰術性暫停。

-

《電機股》亞德客-KY法說將至 看好Q4優於Q3

亞德客-KY(1590)將於10月30日召開法說會,說明營運表現,法人認為,公司第四季關稅與ECFA影響降低,加上持續提升市占率,有望淡季不淡,從去年第三季以來營運逐季走揚趨勢不變,第四季優於第三季。

-

第三季AI相關出口優預期 外銀再上修台灣GDP

儘管面臨關稅政策不確定性、就業市場放緩及地緣政治風險等挑戰,外銀仍預期在美國降息循環啟動,以及主要央行持續推動寬鬆政策,經濟成長動能有望延續。美國經濟「軟著陸」仍為基準情境,聯準會年底前還有降息空間,全球多數市場亦將受惠於寬鬆環境,為風險資產帶來支撐。此外,由於第三季AI相關出口與投資表現優於預期,外銀上修台灣全年GDP成長預測至5.6%。

-

專家傳真-從大陸三大區域 看未來趨勢

美中貿易戰正進入新的階段,面對保護主義興起,中國正積極走出去、邁向全球。除加速以多邊主義連結世界各國外,近期大陸某些區域與城市,正因此興起關鍵性改變。

-

雙重利多 外銀看好美股、AxJ

隨著AI動能持續強勁、美國降息週期啟動,外銀看好全球股市後市表現,並一致偏多美國與亞洲不含日本(AxJ)市場。美股受惠於企業獲利強勁與科技創新,AxJ市場則在政策刺激與內需支撐下,展現成長潛力。相較之下,歐洲與英國因不確定性較高,投資觀點趨於保守。

-

警訊!陸9月CPI跌0.3% 連續2個月陷通縮

大陸通膨壓力持續疲弱,官方數據顯示,大陸9月消費者物價指數(CPI)年減0.3%,連續第二個月陷入通縮。今年前九個月平均CPI較去年同期下降0.1%,顯示內需復甦仍顯乏力。

-

全球吹寬鬆風 渣打:美元邁入下行周期

聯準會啟動降息循環,渣打集團14日發布今年第4季全球市場展望,預期在全球主要經濟體同步祭出寬鬆政策的背景下,美元將邁入下行周期,未來6~12個月內美元指數將回落至95,不過若通膨再次飆升、地緣政治升溫,美元還是有可能因避險需求支撐而短線反彈。

-

聯準會重啟降息 渣打曝美元恐殺至這價位

渣打銀行14日發布今(2025)年第四季全球市場展望,預期美國聯準會(Fed) 重啟降息循環,搭配全球主要經濟體同步祭出寬鬆政策的背景下,市場有望延續軟著陸格局,唯美元已邁入下行週期,預期未來6-12個月內美元指將回落至95,另在全球央行持續購入黃金、美元走弱與地緣風險升溫的環境下,金價仍具上行空間

-

陸消費結構性分化 政策挽低迷

大陸宏觀政策近年將重心放在刺激消費,京東集團首席經濟學家沈建光近日撰文,直指消費市場7大結構性分化,凸顯當前面臨問題與下一波政策發力點。具體包含商品消費改善,服務消費放緩;高端消費降溫,平價消費受追捧;國產商品崛起;一線城市消費增速偏低;社會集團消費表現弱於居民消費;低收入消費表現較弱,以及消費總量回暖但信心低迷等。

-

十一房市、旅遊升溫 車市不如預期

大陸「十一」黃金周期間,正逢傳統「金九銀十」的消費旺季,大陸政府今年持續推出補貼政策,刺激消費並帶動內需。根據官方資料顯示,房市與旅遊消費明顯升溫,但車市表現卻不如預期,業者促銷力道收縮,消費者購車意願仍受抑制。

-

陸今年GDP增長 世銀估4.8%

世界銀行最新報告指出,在東亞及太平洋地區整體經濟前景上調帶動下,對中國大陸2025年國內生產總額(GDP)成長率預測,由今年4月預測的4%大幅上修至4.8%,接近中國政府設定的5%年度成長目標。報告提醒,儘管政策刺激和內需回升短期支撐經濟成長,但中美貿易戰引發的不確定性,仍對出口和企業投資帶來壓力。

-

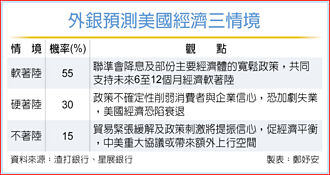

外銀 預測美國經濟三情境

面對全球經濟走向的不確定性,外銀針對未來一年美國經濟的走向提出三大情境預測,其中,實現「軟著陸」的機率最高,主因包括美國聯準會(Fed)預期降息、主要經濟體實施寬鬆政策,以及貿易緊張局勢緩和。不過,該行亦示警「硬著陸」的風險仍存。此外,外銀認為,美國政府若陷入停擺,雖對市場衝擊有限,但就業數據失靈恐引發市場波動,使聯準會決策更添挑戰。

-

工商社論》談大陸經濟現況與政策抉擇

中國大陸經濟表現疲軟,最新數據顯示的工業增加值、社會消費品零售總額與固定資產投資,均持續放緩,失業率小幅上升,房價與房地產投資持續探底,呈現「三駕馬車」動能不足的局面。加上美國對等關稅政策開始生效,外部環境不確定性高,經濟下行風險可見,也是全球經濟榮衰的關鍵。北京下一步的政策抉擇,已成為左右亞洲與世界經濟走向的重要變數。

-

Q4股市迎三大利多 法人看好全球多元資產布局

第四季有三大利多支撐分別是國家財政政策刺激內需、美國聯準會重啟降息循環以及AI題材驅動企業成長等。法人表示,從歷史數據亦顯示,第四季平均漲幅優於其他季度,在多重利多下,全球股市與多元資產均具投資契機。

-

券商:人民幣年底升近7元

今年前三季人民幣兌美元即期匯率累計升幅逾2.4%,大陸券商分析,本輪人民幣升值並非來自經濟基本面的推動,而是「匯率預期與預期的自我實現向上螺旋」,未來波動也會基於匯率預期和中美博弈。預計基準情況下,人民幣兌美元匯率在年底將趨近7元,樂觀情況下,有可能升至6.7元。

-

美元兌人民幣年末恐逼近7.0?專家揭後續走勢

據《澎湃新聞》報導,今年前三季人民幣對美元即期匯率累計升幅超2.4%。人民幣對美元即期匯率日間收盤價從去年末的7.2988升至2025年9月30日的7.1186,累計升值超2.46%,其中三季度升值超0.65%。