搜寻结果

以下是含有票息的搜寻结果,共456笔

-

三大债市 逆势吸金

受美国民间部门经济数据两样情,债市近期全面下跌。根据美银引述EPFR统计至11月5日止近一周,三大债市仍保持净流入;其中投资级企业债基金维持净流入且力道增温至98.4亿美元;非投资等级债基金净流入金额增温至9.6亿美元;新兴市场债基金净流入则是降温至7.6亿美元。

-

月配债券ETF除息 非投等债夯

统计表定11月即将除息的22檔月配债券ETF,以近期收盘价换算,年化配息率分布在4%~9%之间,配息率最高前十檔配息水准都有达5.5%以上,包括五檔BBB级债、三檔非投资等级债,其中又以非投等债配得最大方。

-

美12月降息? 短债ETF攻守兼具

美国联准会再降息1码,且12月起停止缩表,但联准会主席鲍尔认为12月是否降息言之过早。投信法人表示,官员对于年底前再降息持保留态度,也意味着接下来降息节奏仍待观察,在市场料随消息面变化而波动下,债券布局上,建议适度配置波动较低,并同样也能提供债息的短天期债来应对,以平衡投资组合风险,也兼顾收益需求。

-

投资国外债券 公股银祭四招

美国联准会今年二度降息,银行多认为,未来一年美国仍有降息机会,债券投资除基金、ETF,也可直接投资国外债券,锁住高利率,重点为布局高票面利率的中长天期美债,而优质公司债也是布局重点。

-

2因素影响 近期债市承压

中美贸易战淡化与美国联准会言论偏向鹰派言论,近期债市多数下跌。据美银引述EPFR统计至10月29日止近一周,三大债市基金仍保持净流入;其中投资级企业债维持净流入且力道降温至59.2亿美元;新兴市场债净流入增温至20.8亿美元,非投资等级债基金净流入金额减至0.5亿美元。

-

投资纪律、均衡配置很重要

40、50、60岁不同人生阶段,也意味着所需面对或承担的人生课题有所不同,所做退休投资准备也要有适合的应对方式。安联投信表示,首先,不论是处在哪个年龄阶段,投资没有捷径,维持投资纪律、减少恐惧和贪婪很重要。其次,在标的选择上,应该要放眼长期目标和均衡配置。第三,以定时定额方式分批进场布局、维持投资纪律。

-

中美角力再起 三债市全数净流入

中美贸易战风险增温,债市全面走扬。根据美银引述EPFR统计至至10月15日止近一周,三大债市仍保持净流入;其中投资级企业债基金仍维持净流入居冠、金额为59.9亿美元;新兴市场债净流入力道扩大至36.9亿美元、非投资等级债基金净流入金额增至25.1亿美元。

-

《基金》赶搭除息列车00922规模已破400亿 缓步展开填息

台股今(20)日持续挑战新高,盘面上同时有超过50檔ETF除息,其中,台股第三大市值型ETF「国泰台湾领袖50(00922)除息行情也受惠,股价力挺向上维持1%涨幅。国泰投信指出,00922的规模已至403.89亿元,本月除息更吸引超过87亿元资金流入,投资人看好台股表现,赶搭00922除息列车。

-

高息甜蜜期!这檔投等美债ETF 每单位配发0.045元

联准会正式启动降息循环,加之中美贸易衝突持续升温,全球债市气氛明显转多,具备高票息优势的投资等级债ETF再度成为市场资金焦点!大华投等美债15Y+(00959B)经理人郭修诚指出,自今年9月启动降息之后,联准会鸽派立场愈加明确,降息之外,联准会更有望结束缩表,意味未来货币政策宽松空间更大,现在正是投资人卡位降息初期「高息甜蜜期」的好时点。

-

《基金》法人估FED今年再降息2次 投等债ETF近期成市场资金焦点

联准会启动降息循环,加上美中贸易衝突持续升温,全球债市气氛明显转多,具备高票息优势的投资等级债ETF成为市场资金焦点。大华投等美债15Y+(00959B)经理人郭修诚指出,预估2025年至少在11、12月各有一次降息机会,而缩表最快可能会在2026年上半年结束。

-

ETF除息倒数!这2檔今最后申购日买气高涨

下周一除息ETF超过50檔,其中股票型就占了约20檔,观察多檔要除息的ETF,其中第三大市值型ETF「国泰台湾领袖50」(00922)人气居前,自公告后搭上这波台股震盪,激励市场买气,截止至10月16日,短短半个月基金规模暴涨新台币89亿元,达新台币405亿元,本周以来交易量逼近20万张。

-

比高股息更猛!00922年化殖利率逼10% 想领息明天最后买进

中美关系波澜再起,股市不确定性加深,但美股(15)日主要指数涨多跌少,带动台股今日开盘即涨,加权指数盘中达27,732点再创歷史新高,27,647点作收。国泰投信表示,近期美国大型银行财报表现亮眼,投资银行业务成长强劲,加上联准会主席鲍尔指出「经济可能比预期更稳健」,市场对美国经济韧性重燃信心。儘管股市评价偏高、波动加剧,但在美国减税、去监管等政策支撑下,长线仍具发展潜力;债市则受惠避险情绪升温与降息循环趋势,相对低波动、高信评的投资等级公司债具备配置价值。

-

1表看》债蛙出逃!债券ETF受益人194万人又刷低 仅「这6檔」逆创高 专家揭原因

根据集保中心公布的10月9日最新债券ETF受益人统计资料显示,105檔债券ETF受益人上周减少6037人,连续3周减少,整体今年来减少15万8834人,总受益人来到194万1945人创下今年新低。

-

永丰4檔ETF将除息 10月22日最后买进日

永丰投信行销资讯

-

债券ETF人气降 6檔逆势衝

根据最新统计,105檔债券ETF整体受益人上周减少6,037人,连续三周减少,整体今年来减少15.88万人,总受益人来到194.2万人创下今年新低。不过仍有六檔受益人数逆势创下新高,整体来看非投等债最受青睐。

-

三大债市 维持净流入

日本及法国遇财政波动,债市近全面走扬。根据美银引述EPFR统计至10月9日止近一周,三大债市仍保持净流入、力道均微幅降温;其中投资级企业债基金仍维持净流入居冠、金额为82.4亿美元;其他依序为非投资等级债基金净流入金额17.9亿美元、新兴市场债净流入16.6亿美元。

-

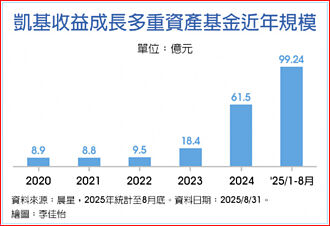

凯基收益成长多重资产基金 规模攻百亿

美国关税政策不确定性收敛,股债资产分散配置的多重资产基金,能兼顾股市成长动能与债市降息红利,投资吸引力浮现。以凯基收益成长多重资产基金来说,今年以来基金规模成长61.30%,近一年成长119.47%,细看近年规模变化,2020年底8.9亿元,隔年持平8.8亿元,股债齐跌的2022年,基金规模不减反增,微幅增加至9.5亿元;而2023年随着市场回稳,基金规模成长近倍至18.4亿元,2024年基金规模更是大幅跳升至61.5亿元。进入2025年,美股、美债遭遇对等关税空袭,前八个月走出破底再收復跌幅创新高行情,同一时间凯基收益成长多重资产基金挺过多空洗礼,规模成长近40亿元,向百亿元挺进(如图),显见市场波动加剧之际,瞄准企业获利成长与债券票息贡献的多重资产基金,深具投资魅力。

-

13檔债券ETF 受益人逆势增

根据集保中心受益人统计数据,10月第一周整体债券ETF受益人多数呈现下滑,但仍有13檔逆势增加,观察人数增加超过双位数产品,以非投等债ETF和短天期债ETF增加较多。投信法人表示,非投资等级债因具有票息高及低存续期的特性,既能满足投资者对于收益的追求,在面对降息节奏与强度仍难掌握的环境中,也能发挥较好的波动抵御能力,非投等债ETF不失为现阶段可考虑善用的工具。

-

Fed降息 短债ETF出头天

美国联准会9月重启降息,且是「风险管理式的降息」,及上修后续经济成长率,暗示后续缓步降息机率高,在短线缺乏更为明确的讯息出现前,市场对于利率后续变化保持观望,短天期债因直接受惠于降息行情,且因存续期短,意味着利率风险与波动也较低,在利率政策仍难以评估下,吸引诉求低波收益的资金配置,带动短天期债ETF表现不俗。