搜寻结果

以下是含有央行升息的搜寻结果,共552笔

-

日圆短线趋贬 后市盯两动向

日本政坛迎来新变局,高市早苗当选日本首相后,日圆兑美元匯率如市场预期走贬,目前已贬至154日圆,市场普遍解读,日圆走势应是短空长多,短线预计持续贬值,兑美元最低预计贬至155日圆,但长线是否维持贬势待观察。匯银主管认为,后续观察两重点,一是美国及日本利率决策,二是日本央行后续是否进场干预。

-

鲍尔放鹰!暗示今年不再降息 美元飙上3个月新高

由于联准会主席鲍尔暗示今年可能不会再降息,加上风险迴避情绪有利美元,带动美元走挺,在31日亚洲早盘触及3个月高点。

-

政策+AI助攻 日股新多头启动

高市早苗成为日本首位女首相,激励日股再创歷史新高,市场掀高市行情。投信法人表示,高市主张的扩张性财政与战略性产业投资政策,将为日本股市注入新动能,尤其人工智慧、半导体与国防等关键产业,在政策扶持与资金推动下,具备长线成长潜力,日股基金也将受惠。

-

预期日本央行升息缺乏信心 日圆承压 恐回测148.5价位

近期美元指数震盪,外银指出,美元短线疲软预期延续,市场主要观察重点为2026年宽松政策幅度。另一方面,日本央行升息缺乏信心则压抑日圆表现,外银普遍预估美元兑日圆将测试148.5技术支撑位。

-

高市早苗稳坐首位女首相?2大受惠股狂炒一波 小心追高翻车

高市早苗政策将延续安倍经济学,扩大财政政策、日圆贬值策略、宪法修正案等,激励日本股市表现强劲,但也要提防涨多后的回檔风险。

-

亚币短线走势 看日圆脸色

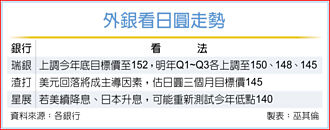

日本自民党总裁高市早苗胜选影响,日圆如预期走贬,引发散户及投资人买匯潮。匯银指出,日圆连日狂贬,推升美元指数走扬,主要亚币受拖累,后续日圆能否止稳成为短线亚币关键,同时留意日本政府是否进场干预;外银则纷纷看空日圆,调整对日圆兑美元的季度目标价。

-

「高市交易」夯 渡边太太蠢动

日本自民党总裁选举由支持财政刺激政策的高市早苗获胜,基本上已锁定下一任首相之位,日圆因国内政局变化而暴跌,日本10年期国债收益率也飙升至2008年以来的最高点。分析指出,市场正为日本央行可能更趋鸽派以及政府支出进一步扩张的前景做准备。大型国银外匯交易员指出,这也引发市场对于日本央行放缓升息步伐的预期,研判「渡边太太们要动起来了」,做空日圆的利差交易有望卷土重来。

-

日股躁动挺高市早苗 大摩泼冷水:可能转向温和保守路线

有望成为日本首位女首相的高市早苗,由于她「安倍经济学」拥护者的身分,使得市场预期或将推动积极的财政支出和货币宽松政策,不过摩根士丹利三菱日联证券经济学家逆风指出,高市政府可能转向「温和保守」路线。

-

高市早苗接日相胜券在握 日圆承压

日本执政自民党总裁选举4日揭晓,被视为已故首相安倍晋三传人的高市早苗,三度挑战党魁大位如愿以偿,有望成为日本史上首位女首相。拥护货币宽松的高市上台,日本央行升息机率降低,日圆料进一步走贬。至于日股在货币宽松及财政扩张的双重利多支撑,有望继续刷新高点。

-

日制造业信心好转 升息有望

日本央行1日公布季度「短观」调查,从6月到9月间第三季大型制造业的商业信心指数,连续两季上升,企业维持他们乐观的支出计划,似乎显示川普关税对他们的影响没预期那么严重。外界认为数据支持央行将在月底做出升息决定。

-

美元拉锯格局 日圆有望走强

当前美元走势仍受美国联准会(Fed)政策预期、经济数据与市场风险偏好等因素影响,呈现拉锯格局。外银预估,美元在未来几周将延续目前盘整走势;日圆则有望走强。外银认为,市场对日本自民党10月4日党魁选举可能引发日圆走弱的担忧略显夸大,因为无论谁当选,下一任首相势必将优先应对生活成本上升等民生压力,可能将强化政策紧缩立场,进一步支撑日圆走势。

-

高利美元喊停 第四季资金流向看好「这二个货币」

美国降息后,各大机构预期美元指数将逐步走弱。对于有外币需求的民眾,国银分析,高利美元进入尾声行情,将跟随联准会动态,将有可能出现「美国利率下滑、美元匯率走弱」的情形,因此投资人更需留意美元中长期走势,市场普遍预期美元指数第四季续弱,不排除下探至95价位,建议货币也可多元化配置,目前投资上首选日圆及欧元,也看好资金流向这二个货币。

-

匯率期货趋势专栏-美日协议落实 日圆升势壮

美日贸易协议落实,为日本经济注入一剂稳定剂。汽车关税下调至15%,不迭加税率,将释放日本汽车业压力。消息公布后美元兑日圆小幅走高至148.50,另日本国内劳动市场表现也为政策调整提供支撑。7月劳动现金收入高于市场预期,反映企业获利与年度薪资谈判成果。且通膨调整后实质工资7月转正成长0.5%。日本央行全职员工基本工资上升2.4%,为潜在通膨提供支撑。强化市场对日本央行在10月升息25个基点预期。

-

石破茂之后谁当首相? 高市、小泉、林芳正有意参选

日本首相石破茂周日表示,他将辞去自民党党魁一职,是为执政党在一系列选举失败负责,最近一次是在 7 月的参议院选举中失利。在他辞去党魁后,也代表了总理之职悬缺,在未来一段时间,将出现新一轮的政治竞争。

-

国银:H2日圆先盘整

近期美元指数反弹,短线在97~100间波动,日圆表现震盪走弱,国内五家银行认为,日圆受美元指数影响,后续预期先维持盘整格局,预估8~12月日圆兑新台币匯率应大致盘整于0.195~0.21区间。民眾关心日圆下半年是否持续走扬,国内五大银行普遍预期,后续日圆将先以盘整为主,而关键除日银升息节奏,美国联准会立场成为关键。

-

匯率期货趋势专栏-消化降息预期 欧元涨幅大

市场持续消化联准会主席鲍尔在全球央行年会上的鸽派讯号。根据CME FedWatch工具,交易员押注联准会9月会议至少降息1码机率为84.3%,远高于一个月前的61.9%;美元指数今年已累计下跌逾9%,六大货币中,欧元涨幅最大,超过12%。

-

穆迪:日银年底前不升息

美财长贝森特上周罕见点名日本银行(央行)抗通膨慢半拍,暗示日银升息应对。穆迪分析指出,日本经济因关税压力及内需疲软,下半年恐更困顿,日银料到今年结束前仍维持利率不变。

-

不确定性淡化 美股基金有戏

受宽松政策预期提振,美国对等关税不确定性持续淡化,全球股市齐涨。回顾全球股票型基金资金流向,根据EPFR统计至8月13日止近一周,美股基金重拾动能、净流入212.33亿美元居冠;其次为已开发欧洲股票基金净流入7.25亿元;欧非中东净流入1.14亿美元位居第三。

-

出口带动 日Q2经济增速意外强

受美国关税生效前出口激增的推动,日本第二季经济成长速度意外强劲,连续五季实现扩张,反映在美国关税压力下,经济成长仍维持韧性,提高市场对于日本央行(日银)今年稍晚可能升息的预期。

-

许家豪专栏-美、台股登高或挑战新高下的投资停看听

近期美国SP500指数再创歷史新高,那斯达克指数也是再刷新歷史纪录,道琼工业指数、台股加权指数都逼近歷史高点,全球市场气氛正向。股市出现明显的「莲花效应(lotus effect)」,坏消息难以引起市场关注。中期而言,市场或许能忽略风险,尤其在贸易协议支撑下,乐观情绪可望延续,然而,从战术角度来看,美国出现经济成长放缓与通膨上升迹象,这种情形下应对股市採取更审慎态度。