营运风险升高,使得国银的美国分行开始缩手不动产放款,尤其大型购物中心现在已首当其衝,最主要是前有疫情,后有供应链断链使产品供货不足的问题,导致这些大型购物中心营运风险大增。

金融圈人士指出,位于纽约、洛杉矶等市中心的纯商办大楼,在国银评估认为即使进驻的企业会交替,但租金报酬率的稳定性不致受太大的影响,但大型购物中心蒙受的变数就非常大,先前是美国当地因为疫情而使人流溃散,现在疫情缓解,但又因为新兴国家的缺电及疫苗普及率不足使疫情仍未受控等问题,导致供应链断链使产品供货不及,令民眾「想买也买不到」,这些都使银行开始对大型购物中心却步。

除了大型购物中心,银行的美国分行先前已对旅馆业、观光饭店业收手,如今大型购物中心,也成为银行高度警戒的标的,已有不在少数的银行,内部放款评估上,是不接海外这种大型购物中心的放款。

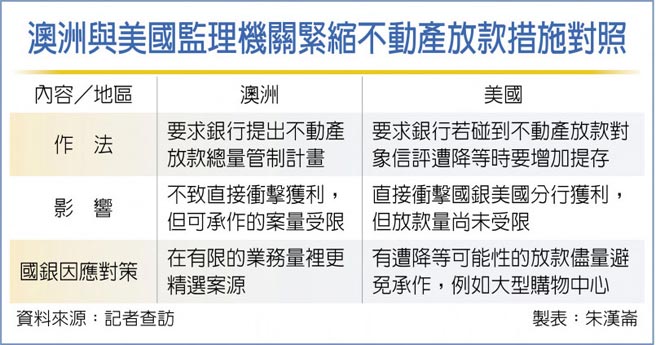

对于美国监理机关高度重视不动产物业管理公司的租金报酬率的变化,国银主管也表示,尤以联贷案最被聚焦,主要是美国有一机构SNC,专门每季抽检金额在1亿美元以上联贷案的借款户租金报酬率变化,来调整其评等。

国银主管指出,一旦贷款标的被降等,提存就必须相应增加,否则一旦金检被查到,就会被列为「金检缺失」,然后就是银行遭降等。

对于美国监理机关用相当严格的标准来检视商用不动产报酬率变动的情况,甚至要求银行做相应的提存,要银行在提存上「超前部署」,金融界人士指出,先前是因为疫情的关系,一方面使大型购物中心因为缺乏人流而使进驻的百货店家支撑不住;另一方面位于市中心的大型商办大楼也因为进驻的公司不堪营运亏损而退租,这些都使得物业管理者的租金报酬率受到衝击,也因此被外部信评机构降等。

但就算疫情缓解,不代表这些物业管理者就脱离遭降等的「危险期」,反而在通膨压力之下,联准会启动升息在即,届时难免会对经济产业面造成衝击,尤其是杠杆作很大的企业,资金紧缩的压力甚至会令其周转不灵的风险升高。

此外,供应链断链,导致产品供应不及的问题,亦会使购物中心的供货出现变化,这些都会挑战物业管理者收取资金的稳定性,同时也是另一波新的「信评降等」压力来源。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。