歷经2022年利率大提升,目前在市场上要找年赚7%的投资标的,早已不是难事,各投信透过自家发行的股债ETF混搭,都可以搭出月配或季配息的投资标的,让投资人坐享收益,轻松赚现金流。

根据CME FedWatch资料显示,截至1月12日为止,联邦基金期货投资人预测下次升息1码可能性已高达94%,可预期2023年升息速度较2022年趋缓,金融环境有利于债券投资。

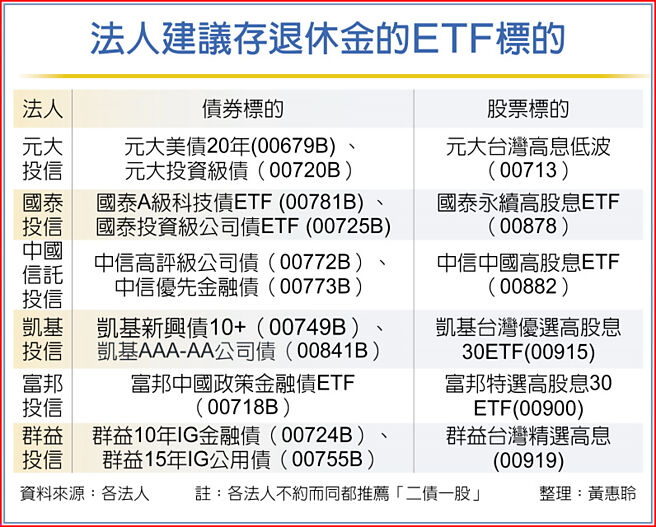

对于退休族的理财资产配置,国泰投信建议,可以「股债混搭」为切入点,主因随着通膨下降、升息有望开始放缓,现在开始布局除了有债息收入外,甚至还有机会赚到价差。而债券ETF多以海外(美国)债券,属于美元资产,币别上也相较可分散风险。留意具有「高评级」特点的投资级公司债ETF。未来二~三年为债券年,故建议可以「一股两债」的方式来组成「月月配」组合,可用国泰永续高股息ETF搭配另两檔债券型ETF,如A等级科技债即有不错的资本利得。

凯基投信表示,善用股债ETF混搭高息收组合,不仅可以DIY月月领息的现金流蓝图,更可兼收台股市场、新兴市场主权债、成熟国家高评级公司债的多重优势。

中国信托投信投资长杨定国指出,退休族群守住老本是关键,不宜布局波动性较大的ETF或个股,建议配置防御型商品(如债券ETF)比重拉高,股债ETF比例建议「2比8」,有望稳定「老本」波动度。

杨定国说明,可以将8成的资金配置在中信高评级公司债及中信优先金融债,因为这两檔ETF都聚焦在高信用评等的债券、殖利率有机会突破5%、每个月均都配息,让退休族群可以有「存债感」。尤其在景气下行时,此两檔债券ETF短期具有息收吸引力,长期则有望赚价差。另外1成至2成的閒置资金可放在中信中国高股息ETF,因陆股正迎接曙光,波动度相对其他股票ETF低,适合存股族入手。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。