美国今年仍可望降息,投信法人认为,美国货币政策渐转向宽松,除有利于固定收益资产外,也对股利率高的特别股具正面展望,可望吸引资金热度。

合库标普利变特别股收益指数基金投资团队表示,特别股兼具股票与债券优点,股利率较普通股稳定且优先配发,收益率也高于传统债券,股债相关性低,波动度低于股票,当市场上涨时有机会赚资本利得,当市场回檔时,高殖利率与低波动特性可抵御下跌风险,进可攻、退可守,投资稳健收益型资产的优质选择。

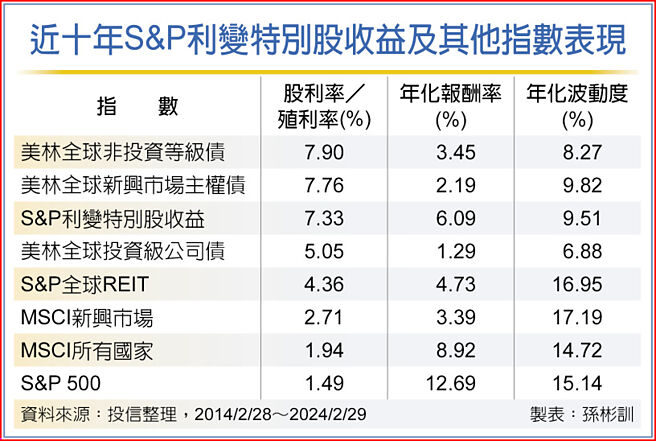

美国特别股多为大型企业发行,包括金融业、能源、公用事业等产业,基本面普遍稳健,违约风险低,股利率又具吸引力。过去十年年化报酬率,S&P利变特别股收益指数股利率约6.1%,高于美林全球投资级公司债券指数的3.5%、美林全球投资级公司债券指数的1.3%、美林全球新兴市场主权债券指数的2.2%及S&P全球REIT指数的4.7%,表现明显较债券资产优。

特别股定期配发股息,相对于普通股,特别股股东拥有较高的优先获得股息权利,具备高息资产特性,长期报酬又稳健,建议投资人可纳入资产配置组合的一部分。

柏瑞投信指出,统计去年第四季共计有31檔特别股的信用评级被调升,及29檔特别股的信用评级被调降,整体特别股市场的平均信用评级维持于投资等级的BBB,信用风险程度依然较低。以总面额变动的角度来看,去年第四季整体特别股市场的净供给呈现减少,指数总成分檔数由196檔增加至199檔。

柏瑞特别股息收益基金经理人马治云分析,整体策略仍以布局高票息、基本面稳健等中长期投资价值较优的特别股,以及伺机参与新发行特别股的投资机会,并同时兼顾利率与信用等风险管控,但配置仍将视市况调整,且需留意特别股市场的波动风险。

富兰克林华美投信强调,投资人可採积极成长型与稳健固收型资产混搭策略,以科技成长股、高息股、债券等作为切入点,既掌握新科技爆发性的成长潜力,又能平衡投资组合波动。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。