美国总统大选进入倒数阶段,法人预估将对信用债市场影响不太,但可能会影响部分板块;若大选结果是其中一方阵营大获全胜,政策可能会出现重大变化,但若是分裂政府的情况下,对美债与美股的影响将会最小;风险性资产的波动在大选前夕可能会加剧,可伺机加码非投资等级债基金。

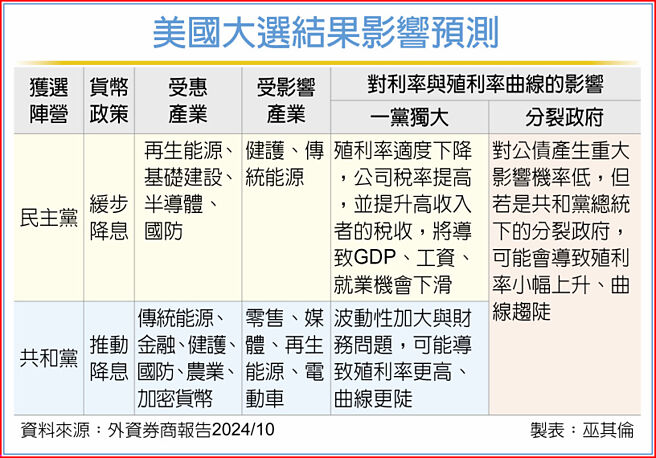

根据外资券商报告预估,若是民主党贺锦丽获选,再生能源、基础建设、半导体及国防将有望受惠,而健康护理、传统能源则会受到影响;若民主党大获全胜,殖利率有机会适度下降,但因公司税率有可能从21%提高到28%,并提升高收入族群的税收,可能进一步使未来十年GDP减少、工资与就业机会也会下滑。

若是共和党川普获胜,经济变数也会增加。而受惠产业包括:传统能源、金融、健康护理、国防、农业及加密货币,但零售、媒体、再生能源、电动车恐受影响。共和党一党独大下,可能引发市场波动性加剧与财务问题,殖利率可能会走高、曲线趋陡。

瀚亚全球非投资等级债券基金周晓兰表示,非投资等级债具技术面支撑,由于收益率继高,因此收益率买家与利差卖家之间的平衡,能使市场保持相对平衡;未来在没有重大事件的衝击下,仅凭利差的力量,意味着即使经济温和放缓期间,非投等债仍可产生合理的报酬。

周晓兰说,在投资组合配置上,会以BB级债与主顺位、担保债为主,并降低CCC级的部位,并持有堕落天使与具升评潜力的标的,看好评等回升时的利差收敛契机。

PGIM保德信美元非投资等级债券基金经理人张世民则认为,根据RCP最新的平均民调显示,美国总统候选人贺锦丽与川普的民调差距极小,在七大摇摆州出线将是影响大选的关键因素,选前胶着与不确定性将可能使资产价格的波动度攀升,连带影响美元非投资级债短期的表现。

张世民分析,近期美债殖利率下滑除了大选的不确定因素,也反映大多宽松货币的预期,加上信用利差位处歷史低檔,短线上或许会随着事件风险而震盪,然目前逼近7%的殖利率,不仅高于长期平均殖利率的6.7%,依据过去经验,在高殖利率水准进场投资并长期持有,报酬表现将相较过去长期平均略胜一筹,而从违约率来看,美国非投资级债同样优于长期平均。

投资等级债方面,台新美国20年期以上A级公司债券ETF(00942B)研究团队表示,现阶段市场关注美国总统大选,市场波动度在选前也往往走升,投资人可适度拉高防御性资产,如美国20年期以上A级公司债券部位。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。