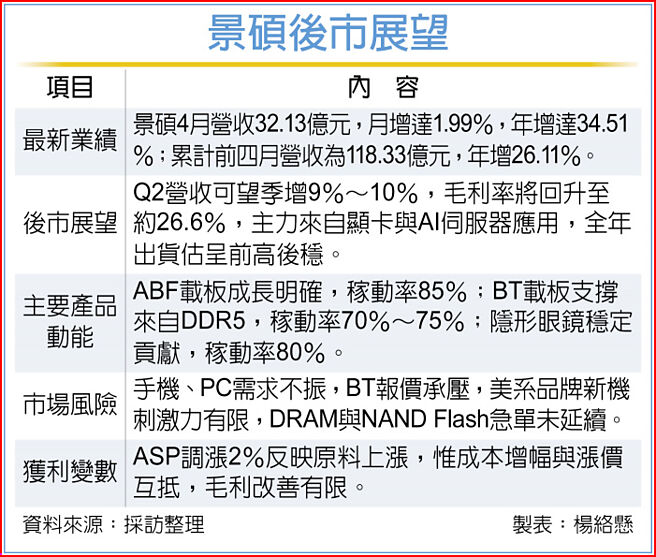

景硕(3189)28日召开股东会,近期营运受惠消费性显卡拉货推升,并在ABF载板及隐形眼镜事业支撑下,法人看好第二季业绩可望续强,约季增9%~10%区间,惟下半年市场需求充满变数,且消费性产品比重偏高,对整体产业復甦速度持审慎看法。

今年以来,景硕营运回升主因来自RTX 50系列显卡拉货,以及AI伺服器与800G交换器相关应用带动ABF载板需求。

随着需求持续扩张,法人看好第二季毛利率将自第一季低点回升至26.6%左右,惟在全年出货总量变化不大的前提下,第三季起出货动能可能较为放缓,全年表现将呈「前高后稳」。

观察三大主力产品线,景硕ABF载板成长动能明确,全年稼动率预估达85%;BT载板则因DDR5渗透率提升而有支撑,稼动率约落在70%~75%,惟在新应用尚未出现前,价格仍面临压力;而在隐形眼镜方面,硅水胶新产品已开始贡献出货,并具长期成长潜力,稼动率预估可达80%,为相对稳定的成长来源。

值得注意的是,消费性产品需求不振仍为影响景硕下半年展望的主要因素之一,儘管DRAM与NAND Flash市场于3月有短期急单拉货,但后续动能并未延续;陆系手机市场维持保守看法,美系品牌新机虽预期小幅成长,但因规格升级幅度有限,与前代共用零组件比重高,难以激励买气,对载板出货仍形成压力。

原物料价格上扬也成为获利隐忧,景硕第二季起已针对客户调涨ASP约2%,反映T-glass玻璃纤维、黄金、铜材与石化原料等涨价压力,惟原料成本增幅与售价调整基本互抵,对毛利率挹注有限,高层数产品需求稳健使价格持平,但PC与手机等低层数应用仍面临报价压力,短期内恐难改变。

此外,景硕原规划处分中国大陆子公司苏州统硕约8成股权,以认列约30亿元一次性利益,惟近期公告因交易条件未获共识而取消。整体而言,景硕今年营运将较去年成长,惟考量下半年需求与价格仍具不确定性,后市看法维持审慎乐观。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。