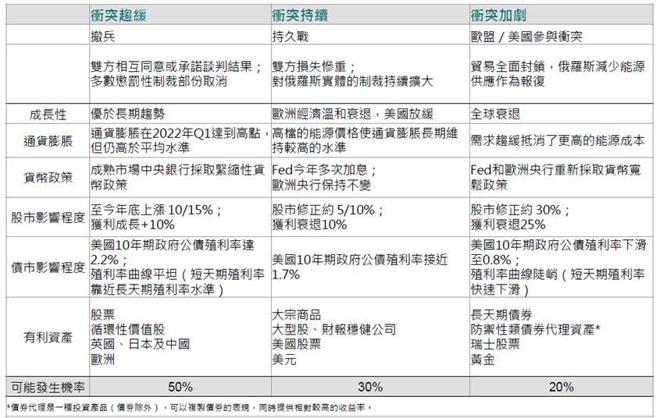

俄罗斯军队于2022年2月24日入侵乌克兰引发本世代最大地缘政治衝击,出人意料。瑞士百达资产管理近日发表对俄乌衝突的三大预测,百达指出,虽然不可能知道事件最终将如何发展,但会有三种情境:降温、衝突延续和深化危机,其中「降温」机率最大、达50%,在这种情况下,企业获利成长会有10%,那全球股市到今年底可能上涨15%。

瑞士百达资产管理指出,俄乌之战到目前为止,除了石油和大宗商品价格上涨外,市场反应平淡。然而,俄罗斯的外国和国内投资者却感受到了巨大的痛苦,俄罗斯的经济和金融市场正因制裁和其他商业活动禁令而陷入瘫痪。近期最大风险是由俄罗斯石油和天然气供应中断引发的通膨飙升,这将导致经济动能严重丧失,并可能导致经济衰退。

百达分析显示,每当油价飙升至高于趋势水准50%时(就像现在一样)经济衰退随之而来。儘管世界对石油的依赖程度不如上一代,但原油仍占全球GDP的很大一部分,它推动通膨预期,进而推动消费者信心。这些衝击的影响不会均匀分布,如:欧元区对于从俄罗斯进口能源的依赖(占该地区天然气消费量的40%)使其特别脆弱。

百达根据合理的总体经济结果对百达的美国和欧洲获利成长模型和十年期美国公债殖利率进行了压力测试。

情境一「降温」。假设为50%的可能性,即设想乌克兰和俄罗斯在数周内同意停火并进行建设性会谈,而使得衝突降温。那么全球经济成长和通膨的前景就与之前设想差不多:美国和欧洲的成长仍远高于趋势,通膨在本季度达到顶峰。美国联准会的政策收紧应该保持在正轨上,符合市场目前对本月开始升息的预期。在这种情况下,在企业获利成长10%的推动下,全球股市到年底可能上涨15%。十年期美国公债殖利率温和上升,稳定在2.2%左右。预计股票将成为表现最佳的资产类别,并在这种情况下保持我们对周期性价值股的偏好。

情境二「衝突延续」。即旷日持久的消耗战。儘管俄罗斯的反应有限,但西方施加了更多的制裁。随后欧洲出现温和衰退(经济产出在2022年缩减1.5%),而美国GDP成长放缓至接近2%的长期趋势。通膨持续走高的时间更长,令消费者信心承压,并延缓了消费和服务业的復甦。疲软的企业情绪,尤其是在欧元区,应该会抑制投资。随着企业获利下降10%,全球股市从当前水准下跌多达10%。到年底,十年期公债殖利率稳定在2%以下,约为1.7%。在这种情况下,预计欧洲央行将保持宽松态度。Fed将放慢紧缩步伐,但今年仍应升息几次。这是朝着停滞性通膨的方向迈出的一步,「大宗商品、美国股票和优质股票」预计将表现最好。

情境三「危机加深」。衝突扩大并使得北约更明确地参与进来。西方实施全面的贸易封锁;俄罗斯的回应是削减能源供应。其结果是全球经济衰退,欧元区经济收缩4%,美国成长下滑至仅0.5%。由于能源供应短缺或配给,工业生产受到打击,危机对欧洲经济的影响将超越第二轮效应(指商品能源价格传导至薪资,而出现更全面的物价上涨)。

随着企业获利下降25%,股市下跌多达30%。十年期美国公债殖利率跌至0.8%。随着一场典型的经济衰退开展,投资者寻求保护,政府债券、防御性股票和黄金上涨。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。