搜寻结果

以下是含有长天期公债的搜寻结果,共267笔

-

9檔债券ETF 10月成交破万张

美国联准会再度降息,带动债市投资氛围。法人认为,降息符合预期,但同时因联准会主席鲍威尔表示12月并非版上钉钉,后续降息节奏能难掌握,对降息受惠程度高的长天期债ETF与利率风险较低的短天期债ETF各拥投资人青睐。

-

降息循环启动 外银释债市前景

随着美国联准会进入降息循环,外银纷纷针对债市前景释出最新观点。渣打银行看好美国5至7年期中天期公债以及新兴市场当地货币政府债潜力;星展银行维持对投资等级(IG)债券的正面看法;滙丰银行建议偏高配置全球投资等级债券。

-

美再降息 外银看好3类债

美国联准会再降息1码,并释放明确讯号,即降息路径不再是「铁板一块」,外银释出最新债券配置建议。

-

殖利率下探 三债市均净流入

殖利率持续下探,债市多数走扬,根据EPFR统计至10月22日止近一周,三大债市仍保持净流入;其中,投资级企业债基金维持净流入且力道扩大、金额为80.6亿美元;非投资等级债基金净流入金额增至27.2亿美元。新兴市场债净流入力道降温至8.3亿美元。

-

债券ETF除息潮 4檔年化配息率亮眼

10月底前还有13檔债券ETF将除息,其中,年化配息率超过5%共有4檔,依序为第一金优选非投债8.98%、国泰新兴投等债6.02%、元大优息投等债5.47%,及元大投资级公司债5.39%。投信法人指出,美国联准会在9月宣布降息1码后,主席鲍尔明确表示,这是预防性降息,接下来市场仍高度预期年底前持续降息的可能性。其中,非投资等级债券可望持续受惠降息所带来的资金行情,推升表现空间。

-

短中期投资级债+复合债 灵活

全球债券市场资金持续涌入,降息预期与收益吸引力双重推升投资情绪,债市资金明显回流,市场进入「收益与防御并重」格局。法人建议,短中期投资等级债与复合债基金为核心配置,高收益及新兴市场债可作为辅助布局,灵活掌握降息环境下的报酬机会。

-

降息循环到 投资级债有潜利

美国联准会正式进入降息循环,就歷史经验显示,降息环境中美元投资等级债的表现往往优于公债,成为投资人追求收益与因应波动的核心资产配置。看准趋势施罗德投信推出全新产品「施罗德智选优质美元债券基金」,施罗德投信表示,这檔基金不仅聚焦美元投资级企业债,特别的是,该檔基金结合AI科技与专业团队双重把关,并提供多币别、多级别的投资弹性,以满足不同投资人需求。

-

债券ETF全走扬 九檔人气旺

美国联准会9月降息以来,带动债券市场多头气氛,统计自9月降息以来,债券ETF表现全数走扬,当中9檔产品人气最佳,日均成交量超过万张,分别为元大美债20年(00679B)、中信美国公债20年(00795B)、国泰20年美债(00687B)、群益ESG投等债0-5(00985B)、国泰10Y+金融债(00933B)、群益优选非投等债(00953B)、凯基A级公司债(00950B)、群益ESG投等债20+(00937B)、第一金优选非投债(00981B),长、短天期债券ETF同上榜。

-

忧中美贸易战再起 债券ETF成资金避风港

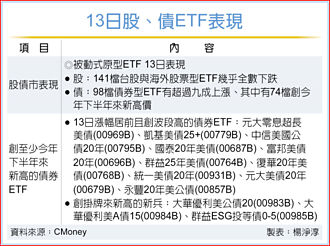

美国总统川普声称将向对中国商品徵收更高关税后,投资者纷纷寻求避险资产,债市再度成为避险天堂,检视13日台股盘面,反应海内外股市重挫,股票型ETF几乎全军覆没,债券ETF则受惠于美债殖利率大幅走低带动,有74檔债券ETF改写近月来的新高价。

-

13檔债券ETF 受益人逆势增

根据集保中心受益人统计数据,10月第一周整体债券ETF受益人多数呈现下滑,但仍有13檔逆势增加,观察人数增加超过双位数产品,以非投等债ETF和短天期债ETF增加较多。投信法人表示,非投资等级债因具有票息高及低存续期的特性,既能满足投资者对于收益的追求,在面对降息节奏与强度仍难掌握的环境中,也能发挥较好的波动抵御能力,非投等债ETF不失为现阶段可考虑善用的工具。

-

三大债券基金 净流入力道扩大

美国政府关门成经济隐忧,债市全面走扬,根据美银引述EPFR统计至10月2日止近一周,三大债市仍保持净流入且力道扩大;其中投资级企业债仍维持净流入居冠、金额扩大至92.7亿美元;其次是新兴市场债净流入36.9亿美元;非投资等级债基金净流入金额23.1亿美元。

-

《台北股市》群益投信看Q4「股优于债」投资心法掌握「KEYS」策略

群益投信发布第四季投资展望,维持「股优于债」的看法。股市看好美股与台股受惠于AI应用扩散带动科技产业获利成长,且预估部分新兴市场有补涨潜力,包括印度、中国与东协市场,都值得关注。债券方面,短债表现将优于长债,信用债表现又更值得留意。

-

德银:美政府停摆恐酿三风险

美国总统川普29日与国会两党领袖会面,为避免政府关门做最后努力,但双方丝毫没有让步迹象。德意志银行26日发布报告示警,政府停摆恐带来三大隐形风险,包括拖累经济成长、干扰经济数据发布,以及对特定金融工具产生技术性影响。德银估计,若政府全面停摆迫使80万名联邦雇员休假,将导致国内生产毛额(GDP)季增年率成长率每周下滑约0.2个百分点。

-

资金回流美国 分批布局控风险

降息利多吸引资金回流美国,让美股持续「站在高岗上」,美股基金及ETF同步受惠,近一季绩效皆开红盘。但投资人难免疑问,当前美股投资如何布局?投信法人表示,预期关税风险淡化、降息趋势重启,加以企业获利增速正向发展,使美股后市看好,若遇市场震盪,建议可逢低分批布局。

-

英央行不动 放缓量化紧缩

在美国联准会(Fed)宣布重启降息后,挪威央行18日跟进调降利率1码,英国央行(BOE)则基于通膨担忧维持利率不变,但宣布将放缓量化紧缩步伐并减少长天期公债发售。至于日本央行(日银)18~19日开会后料维持利率不变。

-

寿险因应美降息 美元资产扮核心、债券平衡布局

美降息循环来了,寿险公司将加码哪些标的?新光人寿表示,歷史经验显示,联准会预防性降息,有助刺激美国实质GDP成长率回升,带动美国企业获利上修,推升美股大盘指数续涨,其中以科技、通讯服务、非核心消费及工业类股股价表现相对较佳;台湾人寿指出,不会因为美元走弱就大幅转向其他市场,而是选择性地进行精准配置。

-

股神巴菲特加持 五大商社 股价领跑日经指数

股神巴菲特落实承诺,增持五大商社持股,激励五大商社股价领跑日经指数,也带动日股相关ETF表现。日经225指数2日盘中小涨0.2%,在台股挂牌的日股ETF涨跌互见,但中信日本商社(00955)受惠五大商社涨势,收盘涨逾1.6%,续创挂牌新高。

-

市场瞬息万变 存老本靠三招

川普关税战下,投资市场瞬息万变。投信法人建议,退休金资产配置可按年龄来区分,距离退休仍有20年期间的投资人,建议退休金资产配置以积极型为主、距离十年以稳健型为主,离退休剩不到五年或少于五年的,建议採保守较佳。

-

《国际金融》9周以来首见 外资出脱日股

在科技股遭到调节,股市反弹不成之后,外资操作就变得较为谨慎,改成先落袋为安再说。根据日本财务省(MOF)于28日公布的资料,计算到八月20日那一周,外资开始卖超日本股票,是九周以来第一次出现。另外,日本长天期公债上周净流出1060亿日圆,外资在连买两周后,反手改成卖出。同时,有361亿日圆的短天期票据也遭抛售。

-

操盘心法-多重利多加持 台股创高可期

全球及总经环境解析:川普4月宣布高额对等关税后,美国就业市场显现降温迹象,5至7月非农新增就业人数明显下滑,前七月平均仅增8.5万人,较去年同期减少逾4成,显示劳动市场趋缓风险上升。联准会自去年12月将政策利率降至4.25%至4.5%后,已连续八个月按兵不动,利率仍高于3%的长期中性水准,对经济具明显的限制效果。