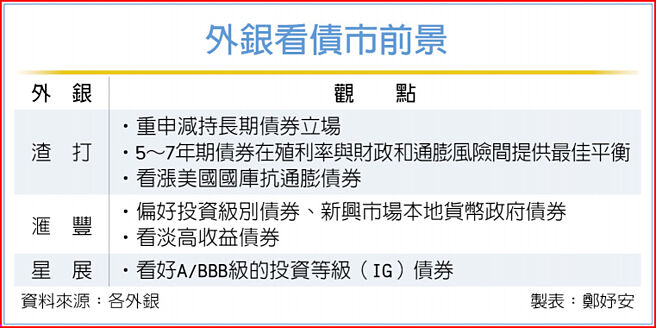

隨著市場對12月聯準會降息的預期降溫,外銀紛紛祭出最新債市觀點。渣打銀重申減持長期債券立場,預期利率將持續波動;星展銀看好A/BBB級的投資等級(IG)債券,持續認為IG比非投資等級(HY)債券更具吸引力;滙豐則偏好投資級別債券及新興市場本地貨幣政府債券。

市場目前預期美國聯準會12月聯邦公開市場委員會(FOMC)會議上降息25個基點的機率略高於60%,較上月有所下降,因為在10月FOMC會議後,聯準會主席鮑威爾否定會採取更進取的寬鬆政策。美國10年期國債殖利率也從3.95%的低位升至目前的4.15%。

渣打銀行表示,過去幾周建議投資者減持長期債券,因為美國10年期國債殖利率接近3個月目標區間4%~4.25%的下限,現在重申此立場,特別是在美國10年期國債殖利率回落至4%左右,仍預期利率將持續波動。

就債券投資組合而言,5~7年期債券在殖利率與財政和通膨風險之間提供最佳平衡,同時看好對美國國庫抗通膨債券 (TIPS)採取機會型投資看漲的立場,因為在財政憂慮、關稅驅動的通膨以及地緣政治緊張局勢導致商品價格上漲時,這些資產可以防範長期通膨的上行風險。

滙豐仍預期,聯準會12月將再降息0.25%,看好美股以及環球投資級別債券。偏好投資級別債券及新興市場本地貨幣政府債券,並且相對看淡高收益債券。多元資產策略有助分散資產、行業及貨幣風險,而黃金則繼續發揮其分散風險作用。

星展銀行指出,在鮑威爾時放緩寬鬆步伐之前,12月降息的可能性仍然很高。至於較長天期利率可能需要進一步上漲才具投資價值。公司債部份,維持看好A/BBB級的投資等級(IG)債券,並持續認為IG比非投資等級(HY)債券更具投資吸引力。

發表意見

中時新聞網對留言系統使用者發布的文字、圖片或檔案保有片面修改或移除的權利。當使用者使用本網站留言服務時,表示已詳細閱讀並完全了解,且同意配合下述規定:

違反上述規定者,中時新聞網有權刪除留言,或者直接封鎖帳號!請使用者在發言前,務必先閱讀留言板規則,謝謝配合。