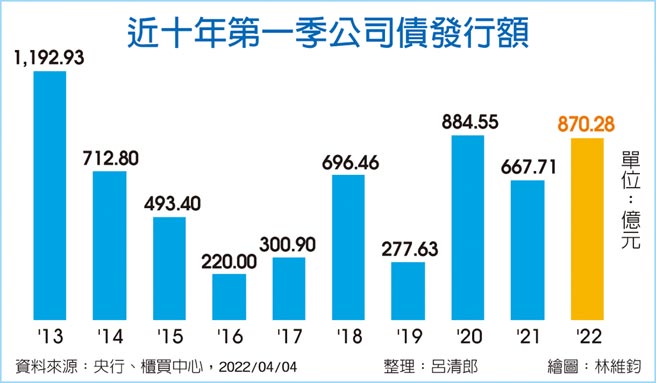

台湾和美国都步入升息循环,美债殖利率更衝破2%大关,使得国内企业第一季纷纷抢在利率大幅衝高前进场发行公司债筹资,总发行额达870.28亿元,创史上第三高纪录。

市场浮现异常变动?

根据央行统计显示,第一季公司债发行额最高纪录是2013年的1,192.93亿元,当时是美国联准会(Fed)第三轮QE(量化宽松)期间,美国联邦基金利率利率趋近于零,市场资金泛滥,公司债筹资热。第二高是2020年的884.55亿元,主要是全球疫情大发,Fed一口气降息6码(1码是0.25个百分点),央行也跟进调降重贴现率1码至1.125%的史上最低,公司债票面利率纷纷创新低。

再来就是今年第一季因升息预期,发行额达870.28亿元.创歷年首季第三高。

券商主管指出,往年第一季通常是公司债发行的空窗期,发行量衝高通常是反映市场异常变动,观察2020年疫情爆发以来,全球供应链重组,台湾防疫表现佳,出口表现一枝独秀,加上降息效应,市场资金泛滥,厂商顺势掌握低利资金成本,扩大发债筹资,借新还旧或加码投资都有,激励第一季公司债发行额连续三年居高,除了2020年及2022年,2021年也有667.71亿元。

5、6月估再升息一波

3月Fed已升息1码,台湾央行也提高利率1码。目前市场推测,Fed接下来5月及6月利率决策会议,排除各升2码,央行也可望再跟进,影响所及,第二季应该有更多的公司会赶在6月央行第二季理事会前抢发公司债,以节省筹资成本。

券商主管认为,央行总裁杨金龙已定调今年货币政策是朝向紧缩,代表市场利率最低的时代已过,且不论Fed或央行,升息关键都是高通膨,目前俄乌战争还在打,因俄罗斯为能源及粮食出口大国,乌克兰也是粮食出口大国,就算停战,粮食非一朝一夕可恢復,高通膨恐怕要第四季才会回落。

公司债「先发先赢」,企业发债脚步看来只会加快、以免晚发一步利息支出就会再增加。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。