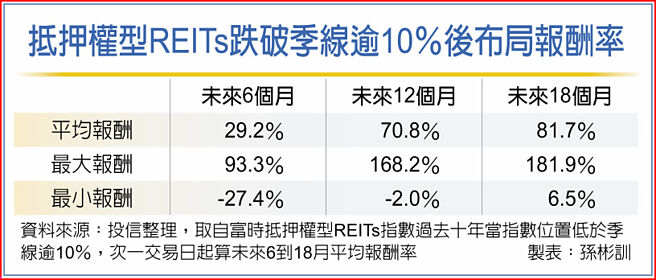

联准会鹰派升息造成利率波动度大幅上升,压缩抵押权型REITs利差空间,使抵押权型REITs行情也出现一波修正。投信法人表示,目前抵押权型REITs股价已相对便宜,若在抵押权型REITs指数位置低于季线超过10%后布局,就过往经验来看,持有6~18个月平均报酬率可达29~81%,第四季低檔将是逢低加码的好时机。

截至9月底止,富时抵押权型REITs指数的股票净值比已降至0.79,已明显低于过去十年平均股票净值比减去1倍标准差的位置0.90,且指数点位已偏离季线超过负10%。

FH富时不动产ETF基金经理人许忠成表示,虽然抵押权型REITs利差被压缩,但观察美国银行金融市场流动性指标,目前金融市场流动性仍处于正常水平,显示抵押权型REITs近期下跌不是因为金融市场系统性风险引起,其下跌主要还是受利率波动度快速上升影响的风险趋避情绪带动。

许忠成表示,市场预估2023年第一季联准会将结束2022年以来的升息循环,参考过去升息经验,市场殖利率总会领先升息循环终点三~六个月提前见顶,之后债券殖利率与利率波动度会明显下降,这也代表正处修正走势的第四季将是中长线不错的布局时点。

群益全球地产入息基金经理人杨慈珍表示,后市来看,仍需持续关注公债利率走势以及经济下行风险,短期来看波动风险仍须提防,不过以中长期来看,仍看好成长型REITs表现,配置上可持续关注工业、特殊型、住宅、仓储REITs。

日盛长照产业收益不动产证券化基金研究团队表示,老年住房入住率继续走上復甦之路,第二季度高龄住宅入住率持续改善,租金也明显增长;相对之下,高龄住宅的库存成长则放缓至2013年以来的最低水平。整体而言,第三季预期长照医疗REITs入住率、租金、长照医护人数三大关键数据仍呈现缓步回升,长期刚性需求并未改变。

富邦入息REITs+经理人苏筱婷表示,基于长线投资考量,REITs ETF仍具备持有价值,可于逢回时择机适量布局。

发表意见

中时新闻网对留言系统使用者发布的文字、图片或檔案保有片面修改或移除的权利。当使用者使用本网站留言服务时,表示已详细阅读并完全了解,且同意配合下述规定:

违反上述规定者,中时新闻网有权删除留言,或者直接封锁帐号!请使用者在发言前,务必先阅读留言板规则,谢谢配合。