有些即將退休或已退休的中產階級及中小企業主因經營事業有成,除了有錢、有股票外,房產更是到處買,他們不是愁退休金準備金不夠,而是煩惱如何將資產傳給下一代。專家表示,除了生前贈與外,可以善用法律做好身後財產規劃,另外,「信託」也可以解決資產傳給下一代的麻煩事。

在傳承財富時,專家認為,民眾需要思考如何公平分配才能維持家庭和諧,如果移轉的是金錢,很容易均分,但不動產、股票、古董珠寶價值不一,有時難以均分,如果沒有在生前作好規劃,這些財產常成為後代子孫爭吵的根源。

建業法律事務所資深合夥律師韓世祺指出,有關財產安排可以在生前立遺囑預先將財產作規劃,如在遺囑內寫明A棟房屋由長子繼承,B棟房屋由長女繼承等。不過,遺囑也有其限制,因為遺囑法律上有形式的要求,內容上也有法律限制,應特別留意,以免留下有爭議的遺囑內容,非但無法順利傳承,反而會演變成更激烈的後代爭產大戰。

韓世祺指出,法律上規定立遺囑可有以下五種形式:一、自書遺囑:由遺囑人「親自」書寫遺囑內容全文,載明年、月、日,並親自簽名為之。二、公證遺囑,三、密封遺囑。四、代筆遺囑。五、口授遺囑。如果不是用以上形式立遺囑,遺囑即屬無效,立遺囑人的安排就完全付諸東流了。

除了要留意立遺囑的形式之外,還要留意到法律對於繼承人「特留分」的保障,在民法第1223條,對於所有繼承人均有特留分的規定,即繼承人最少應受分配的價額,即使立遺囑人有自訂遺囑,但若有繼承人因而受分配的價額不足特留分時,被侵害之繼承人得自由決定是否依民法第1225條規定主張「扣減權」,向其他多分到的人要求扣減,以補足其不足的數額。

舉例來說,A先生的繼承人只有兩個兒子,兩個兒子的法定應繼分各為二分之一,其特留分則為法定應繼分的一半,也就是四分之一。由於A先生在生前都是由其次子B先生扶養及照顧,因此,在神智清醒時即立下遺囑將其所有房地產、股票、現金都由次子繼承,完全沒有保留給在美國的大兒子C先生。A先生過世後,C先生回台主張其特留分,此時B先生仍必須將屬於哥哥的特留分,也就是所有遺產的四分之一扣還給C先生。除非C先生自認沒有照顧父親,對父親的遺囑無異議,B先生才可以順利繼承其父親所有的財產。

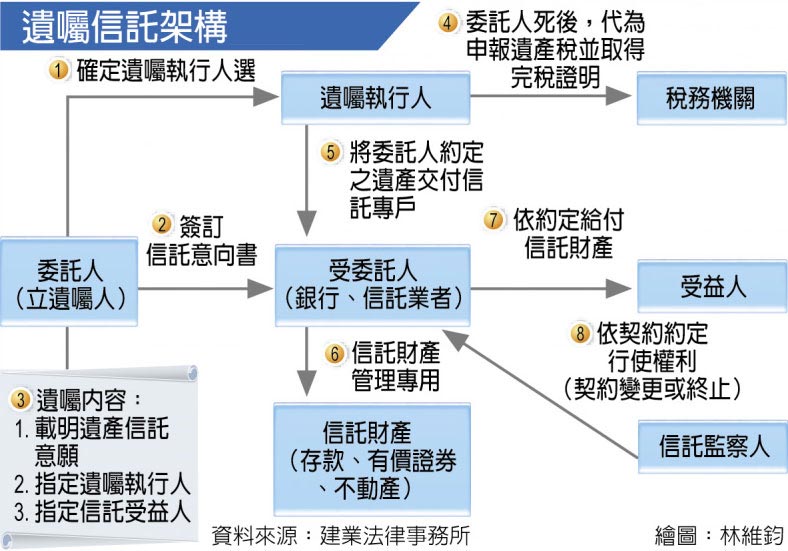

法界人士指出,但現實的社會中,類似像C先生的人不要任何遺產者並不多,因此,要順利移轉資產給下一代,除了立遺囑之外,生前安排信託是可以順利傳承且公平資產的不錯的方法。

發表意見

中時新聞網對留言系統使用者發布的文字、圖片或檔案保有片面修改或移除的權利。當使用者使用本網站留言服務時,表示已詳細閱讀並完全了解,且同意配合下述規定:

違反上述規定者,中時新聞網有權刪除留言,或者直接封鎖帳號!請使用者在發言前,務必先閱讀留言板規則,謝謝配合。