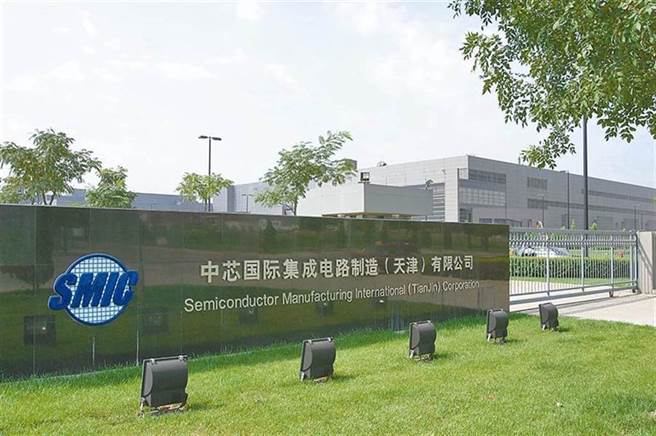

大陸晶圓代工龍頭中芯國際日前公布2021年第二季財報,營收達13.44億美元,季增21.8%、年增43.2%營業利潤年增逾731%至5.38億美元,歸屬於股東淨利潤逼近6.88億美元,年增398.5%,表現皆優於預期。不過,過往營收貢獻認列上,都會標示14/28奈米製程的項目,這次改為FinFET/28奈米製程,中芯國際聯合首席執行長趙海軍與梁孟松也提及,晶片製造沒有所謂的彎道式超車和跳躍式前進,此外,雖然降低成熟製程工藝的不確定性,但是設備到貨時間卻恐因3大因素影響。

中芯國際首席財務長高永崗指出,今年第二季財報各項指標都優於預期,致於第三季營運預估,營收預期季增2%到 4%,毛利率預期在 32%到 34%。該數據也顯示,中芯國際預期接下來業績將從先前大幅成長的走勢,轉為略趨於平緩,高永崗評論,基於上半年的業績和下半年的展望,在外部環境相對穩定的前提下,公司全年銷售收入成長目標和毛利率目標上調到 30%,加上折舊攤薄,預計今年先進製程對整體毛利率不利影響將下降至5個百分點。

高永崗也提到美國實體清單影響,對各項指標都有不確定性影響,但該公司會積極努力解決問題,確保營運與業績持續提升,更好回報股東。

中芯國際這次財報另外一大亮點,就屬FinFET/28奈米製程營收貢獻大增,來到14.5%,均較上季的6.9%、去年同期9.1%大增,換算營收更是季增156%,過往營收主力55/65奈米以及0.15/0.18微米製程產品均降至30%之下。

中芯國際也解釋,這次業績大好主要搭上晶片荒熱潮,8吋晶圓月產能增加2萬片,產能利用率也從上季的98.7%提升至次季滿載,整體交付量以及晶片報價上揚有相當大的關係。

趙海軍和梁孟松則是評論,從去年被列入實體清單以來,中芯國際一直是在境中前行。從運營連續性方面,中芯國際積極與供應商配合,保證實現對客戶的承諾,成熟製程工藝的不確定性也進一步降低;擴產方面,仍按照計畫推進,但是許可證批審、整個產業鏈供需失衡,以及疫情引發的物流不確定性,仍影響半導體生產設備到貨的時間,中芯國際內部也會加強採購流程、產能安裝效率,盡可能縮短採購周期,早日達到產能需求。

發表意見

中時新聞網對留言系統使用者發布的文字、圖片或檔案保有片面修改或移除的權利。當使用者使用本網站留言服務時,表示已詳細閱讀並完全了解,且同意配合下述規定:

違反上述規定者,中時新聞網有權刪除留言,或者直接封鎖帳號!請使用者在發言前,務必先閱讀留言板規則,謝謝配合。